(电子商务研究中心讯) 导读:10月18日晚9点30分,趣店在纽约证券交易所正式挂牌上市,股票交易代码为“QD”,发行价为每股美国存托股(ADS)24美元。截止10月18日收盘,趣店报收29.18美元,较发行价上涨21.58%,市值为96.25亿美元。趣店仅用3年半时间,造就市值100亿美金,创始人资产120亿“奇迹”,头顶国内“电商消费金融第一股”的“光环”同时,但也引发业界的诸多争议与隐忧,趣店高盈利模式恐难持续。趣分期CEO罗敏是个连续创业者,前后五六次创业都失败了,其中包括盒饭外卖平台——这个创意甚至比美团和饿了么还早。

此外,罗敏还做过校园SNS,就在高校里发展校园大使、做地推。事实上,罗敏自大学毕业起12年的创业路上,历经数十个项目中很多都带着校园场景的基因。

2014年前后,罗敏加入了老乡肖文杰创立的分期乐——这位前腾讯财付通产品总监当时是校园贷市场里唯一的玩家。罗敏很快便离开,之后就诞生了和分期乐模式一模一样的趣分期。罗敏也因此在圈内背上“抄袭者和背叛者”的骂名。

就是这么一位背上“抄袭者和背叛者”的骂名的创业者,带领着一家互联网金融平台走向了上市之路。就在10月18日,美国证券交易委员会(SEC)已经批准趣店集团的上市计划。

北京时间10月18日晚9:30,趣店在纽约证券交易所正式挂牌上市,股票交易代码为“QD”,发行价为每股美国存托股(ADS)24美元,高于日前招股书更新中的19-22美元定价区间。随后,趣店开盘价报34.35美元,较发行价上涨43.13%,市值达到113.31亿美元。截止10月18日收盘,趣店报收29.18美元,较发行价上涨21.58%,市值为96.25亿美元。

值得关注的是,10月18日,趣店两大股东昆仑万维和国盛金控相继发布公告,转让部分趣店股份。

招股书援引管理咨询公司Oliver Wyman的报告称,截至2017年6月30日,趣店用户规模已达4790万;在过去的12个月中,趣店累计放款611亿元;在过去6个月中,趣店总营收18.33亿元,相较去年同期,增长393%;1H17销售净利润率53.1%;就1H17活跃借款用户规模及同期总交易额来看,趣店已成为中国最大在线小额现金贷平台。(详见中国电子商务研究中心专题《趣店提交IPO电商消费金融野蛮生长惹争议?》:www.100ec.cn/zt/qdipo/)。

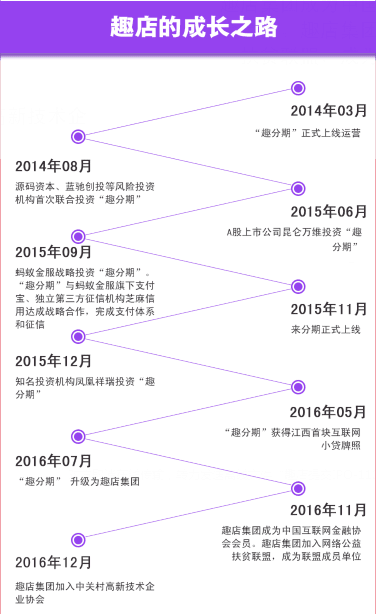

投融资数据

据网经社监测数据显示,趣店上市前共进行了8轮融资,投资者包括蚂蚁金服、国盛金控、蓝驰创投、源码资本、昆仑万维等。

用户数据

2017年上半年,趣店的平均月度活跃用户人数约为2609万人;活跃借债人数为702.3万人;新借债人数为335.4万人;交易数量约为4051万。

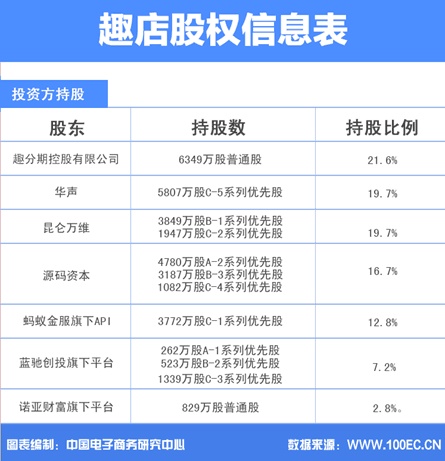

股权结构

趣店股东有趣分期控股有限公司、凤凰祥瑞和国盛金控旗下华声投资、昆仑万维、源码资本、蚂蚁金服旗下API(Hong Kong)Investment Limited、蓝驰创投旗下Ever Bliss Fund,L.P和Joyful Bliss Limited以及诺亚财富旗下方舟信托。

此外,在公司董事和高管中,公司创始人、董事局主席、CEO罗敏持股比例为21.6%;杜力持股比例为19.7%;代表源码资本的曹毅持股比例为16.1%;代表蓝驰创投的朱天宇持股比例为16.1%;董事LianzhuLv持股比例为1.5%。将上述董事和高管作为一个整体,其总持股比例为66.1%。

财务信息

截至6月30日的2017年上半年趣店总营收约为人民币18.33亿元。其中,融资收入约为人民币15.27亿元;销售佣金费为人民币2.51亿元;罚金费用为人民币0.03亿元;贷款便利收入及其他费用为人民币0.52亿元。

趣店2017年上半年总运营成本和支出约为人民币7.04亿元;运营利润约为人民币11.66亿元;净利润约为人民币9.74亿元;每股摊薄收益为人民币3.23元。截至2017年6月30日,趣店所持现金和现金等价物总额约为人民币6.45亿元;总负债约为人民币78.52亿元。

成立仅短短三年多的趣店,如今已走上上市之路。但趣店此次“征程”机遇与挑战并存。对此,网经社主任、国内首部“互联网+金融”著作《互联网+普惠金融:新金融时代》畅销书主编曹磊做出以下点评。

机遇:趣店将成为国内“电商消费金融第一股”

趣店依托统一且独特的风控和大数据体系,与国内多家第三方大数据平台合作,能够多维度、全方位识别用户信息。借助于中国互联网金融蓬勃发展的光,趣店在现金贷领域所表现出来的强大实力毋庸置疑。此次IPO,趣店成为国内电商消费金融第一股。

在过去的五年,电子商务企业迎来了上市潮。2012-2016年间,据网经社研究表明,在国内沪深两市、香港市场以及国外市场上市的纯电商公司达13家,而目前国内纯电商上市公司为26家。分别为:B2B领域:金泉网(JQW.L)、欧浦智网(002711)、科通芯城(00400)等;零售电商领域:阿里巴巴(BABA)、京东(JD)、唯品会(VIPS)、聚美优品(JMEI)等。生活服务电商领域:携程网(CTRP)、艺龙(LONG)、腾邦国际(300178)、途牛(TOUR)、众信旅游(002707);跨境电商领域:兰亭集势(LITB)。还有受电商影响,快递领域:圆通速递(600233)、中通快递(ZTO)、申通快递(002468)、韵达股份(002120)、顺丰控股(002352)、百世(BSTI)等。

挑战一:主营业务单一过度依赖蚂蚁金服

不管是风控还是获客,趣店高度依赖蚂蚁金服。在风控方面,依靠芝麻信用分以及淘宝收货信息等进行审核。在获客方面,招股说明书披露,支付宝作为中国领先的网络及移动端支付服务提供商,为公司在各个界面提供了用户导入端口,进一步促进了用户的高速增长。

如此看来,趣店高盈利模式恐难持续。一是业务规模已经比较大,继续维持高增长对资金、客源、新场景等有很高的要求,从战略角度看,业务量大到一定程度,就应主动放慢速度,夯实风控基础,留出更充足的时间检验风控模型的有效性;二是消费金融业务开始逐步迎来监管介入,现在通行的很多获客模式、获取资金的模式都有比较大的不确定性,给企业的增长前景带来不确定性。

除了本身存在的问题外,趣店还将面临京东白条、阿里花呗、苏宁消费金融、国美金融、唯品会金融等大型综合电商平台金融板块强势冲击,以及分期乐、人人分期、优分期等为代表的垂直电商消费金融平台的巨大挑战。

挑战二:年化收益率偏高仍然存在监管“天花板”

年化收益率偏高是趣店面临的最主要质疑之一。在此前递交的招股书中,趣店也承认2016年的交易当中,大约59.5%的年化收益率高出上限。如果严格按照36%的上限执行,公司营收大约将会减少3.07亿元,这几乎占到了2016年总营收的21%。这对以现金贷业务为主的趣店来说,影响颇大。

除此之外,趣店手中的两块小贷牌照,已经触碰到了借贷上限的天花板。2016年,趣店分别获得了借贷限额30亿元和27亿元的小贷牌照。但趣店在财报中提醒,公司通过小贷牌照获得的接待限额,已经无法满足公司业务增长的需要。

挑战三:撇不清的校园贷或成发展隐忧

直到现在,趣分期和校园贷仍然撇不清关系。趣店在招股书中表示,“主要服务那些在传统金融机构中没有信用记录的年轻人”,还指出,该部分人群是极具价值,而且日渐增长。但校园贷款在经过一段时间的野蛮生长后,在2016年被整改,整改后的校园贷款不准民间机构向校园用户借款。根据趣分期目前的操作,也没有办法杜绝学生用户。

在趣店的招股书也显示,无论是总用户数、月活跃用户数还是活跃借款人数,其增长曲线都没有出现波动迹象,如此看来,趣分期停止向学生提供贷款一事有待确认,如果此事为真,趣店将面临政策和法律风险。

挑战四:霸王条款诸多用户投诉频繁

据中国电子商务投诉与维权公共服务平台(www.100ec.cn/zt/315_qy/)接到的用户投诉显示,趣分期消费投诉主要问题为收取首付金额不退、退货退款难、订单取消难和商品质量差等。《2017年(上)中国电子商务用户体验与投诉监测报告》数据显示,上半年趣分期用户投诉占互联网金融整体投诉的2.04%,平台反馈率为0,用户满意度较差,排名同比下降4名。

消费投诉频发的根源之一是平台用户格式条款设置存漏洞,据网经社此前发布的《2016趣分期用户格式条款审查报告》(报告全文下载:www.100ec.cn/zt/hgsc_qfq/)审查结果显示,趣分期存在免除自身对用户主体身份的审查认证义务、单方滥用协议条款变更修改权利、豁免自身信息安全保障义务、滥用终(中)止服务的权利、收集与使用用户信息违反合法正当和必要性原则、未尽到相关信息审核监控义务、滥用解释格式条款的权利等问题。对于条款变更修改、合同条件等均是霸王条款。这些不良好的用户体验或将影响趣店未来的发展。(网经社助理分析师陈礼腾)

相关阅读: