(网经社讯)供应链金融的目的主要是为供应链上的核心企业、上下游企业而服务,实现银行、企业以及物流公司的合作共赢。元立方金服研究人员认为,面对中小企业的融资高需求,供应链金融未来市场规模巨大,目前国内还处于发展起步阶段。随着金融科技的快速发展,将会在供应链金融上得到广泛的应用,对于降低成本、提高效率都起到了关键性的作用。

供应链金融是指将供应链上的核心企业以及与其相关的上下游企业看做一个整体,以核心企业为依托,以真实贸易为前提,运用自偿性贸易融资的方式,通过应收账款质押、货权质押等手段封闭资金流或者控制物权,对供应链上下游企业提供的综合性金融产品和服务。

一、供应链金融的国内发展现状

我国供应链金融业务最早产生于深圳发展银行。1999年,深圳发展银行在华南地区以“票据贴现”业务最先介入供应链金融领域。近年来,供应链金融已经在我国迅速的发展,已成为银行和企业拓展发展空间增强竞争力的一个重要领域,也为融资困难的中小企业拓宽了融资渠道。

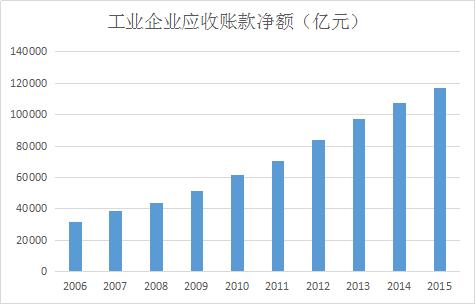

在供应链金融模式中,由于融资依据的资产主要为应收账款、存货等资产,元立方金服研究人员认为,这些资产的规模大小也将影响我国供应链金融的整体市场规模。根据国家统计局的数据,我国2006~2015年工业企业应收账款净额年均复合增长率为15.6%,从2006年的31692.21亿元增长到2015年的117246.31亿元,增幅超过了3倍;我国2006~2015年工业企业存货复合增长率为12.0%,2015年达到102804亿元,相比2006年的36999.26亿元,十年里增长了1.8倍。应收账款和存货等资产的不断增长为我国供应链金融的发展奠定了坚实的基础。据相关数据预测,2020年我国供应链金融的市场规模将达到14.98万亿元左右。

数据来源:国家统计局

数据来源:国家统计局

二、供应链金融的发展趋势

(一)更多的市场主体参与

传统的供应链金融服务由于受到资金实力、牌照等门槛,主要以商业银行提供为主。元立方金服研究人员认为,随着互联网、大数据等技术的发展,更多的市场主体将可以利用自身的信息或技术等方面的优势,直接开展供应链金融服务,包括电商、物流企业或综合实力强的实体企业。

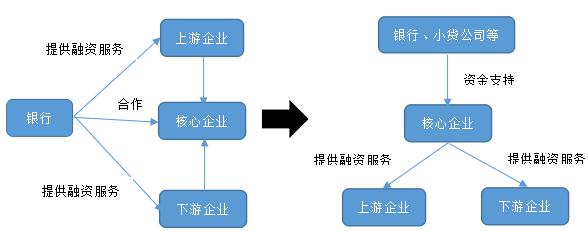

比如实体企业。传统的供应链金融模式里,实体企业往往只是作为核心企业存在,银行以其提供的上下游企业数据为依据,为中小企业提供融资服务。但随着核心企业对供应链金融的理解越来越深刻,开始利用自身资金或通过外部融资资金,直接对上下游企业进行授信。核心企业利用自身的信息优势,更加凸显出自己的作用。

图:供应链金融模式的转变

(二)线下向线上转移

以前银行在开展供应链金融服务的过程中,往往通过线下掌握供应链企业的订单、发票等交易信息,并且跟踪、监控相关的物流、资金等信息状况。但是随着大数据、云计算等技术的快速发展,商业银行逐渐建立了自己的线上供应链金融服务平台,对物流、信息流和资金流进行整合,通过线上和线下相结合的方式来进行服务。同时,电商平台的进入,也推动了线下向线上转移的步伐,京东、阿里巴巴等大型电商平台凭借大量的交易数据,在供应链金融领域已经取得了一定的规模。

(三)区块链+供应链金融

根据网络上的定义,区块链是一种基础性技术,本质是去中心化且寓于分布式结构的数据存储、传输和证明的方法,用数据区块(Block)取代了目前互联网对中心服务器的依赖,使得所有数据变更或者交易项目都记录在一个云系统之上,理论上实现了数据传输中对数据的自我证明,深远来说,这超越了传统和常规意义上需要依赖中心的信息验证范式,降低了全球"信用"的建立成本,这种点对点验证将会产生一种"基础协议",是分布式人工智能的一种新形式,将建立人脑智能和机器智能的全新接口和共享界 面。

元立方金服研究人员认为,区块链为供应链金融带来的一个重要好处就是建立了各方间的信任关系。供应链金融业务一般涉及供应链上的多方机构,比如金融机构、核心企业、上下游企业、以及物流仓储公司等,他们各自都有信息记录的方式,并存在操控数据的可能性。区块链作为一种分布式账本技术,采用分布式部署存储,数据不是由单一中心化机构统一维护,也不可能按照自己的利益来操控数据,因此具备较强的信任关系。如果各方都往区块链记载分布式的账本,可以使得不同参与者使用一致的数据来源,而不是分散的数据,保证了供应链信息的可追溯性,实现供应链透明化。

区块链另一个作用是未来有助于降低供应链金融的交易成本。各方企业可以将文档放到区块链上,区块链上的数据都无法被更改。当供应链某个环节出现问题后,所有人都可以快速访问特定日期的特定版本合同文档,所有交易记录都具有可追溯性和可验证性的特点,有助于快速处理纠纷。

三、供应链金融:你为我们带来了什么

(一)巩固供应链企业间关系

供应链间企业通过高效的信息交换和资金的有效注入,可以增强企业间生产、购销关系,使其更为紧密。对于银行等金融机构来说,也由对单个企业的资金提供者提高为对整个供应链的了解,将核心企业和上下游企业联系在一起,利用自身的信息优势和风险控制手段,帮助企业巩固供应链的建设。

(二)降低供应链经营成本

银行等金融机构通过深入核心企业的供应链上下游,将能够关注其交易对象和合作伙伴,监控供应链上资金的流动占用情况,获取合同订单、发货收货、应收应付账款等信息,使物流、资金流和信息流得到统一管理,使银行可以根据供应链各个环节对资金的不同需求提供具有针对性的金融服务,从而降低整个供应链条经营成本,提高资金的使用效率和融资速度。

对于银行等资金提供方来说,整个供应链的整体信用要比单个企业的信用强,降低了银行的信贷风险,提高了资金的安全性。并且银行通过对物流、资金流和信息流的监督管理,可以根据整个供应链的变化对利率和贷款金额进行动态管理,控制银行面对的风险,有利于实现银行、供应链上成员的共同发展。

(三)拓宽中小企业融资渠道

元立方金服研究人员认为,供应链金融有利于解决中小企业融资难的困境的作用是显而易见的。在供应链中,大部分的上下游中小企业整体实力都相对较弱,没有足够的抵质押担保物、信息透明度低、抗风险能力弱,因此很难获得银行的贷款,可是中小企业对周转资金的需求又较高,导致了这部分市场融资需求难以被满足。通过发展供应链金融,银行可以依托核心企业的信用优势,结合中小供应商与核心企业的真实交易信息,基于中小企业的应收账款、存货、预付款等资产,对其提供配套融资。

对银行等传统金融机构来说,供应链金融也是一个产业与金融相融合的创新业务。银行通过对供应链企业间的真实交易追踪,确保每项业务的资金都可以及时支付来控制风险,从而可以为资信普遍较低的中小企业提供融资服务,拓展了银行的业务领域。近几年,供应链金融成为全球商业银行新的业务增长点,但我国还处于起步发展阶段,需要不断的加大创新步伐,为客户提供综合全面的金融服务。

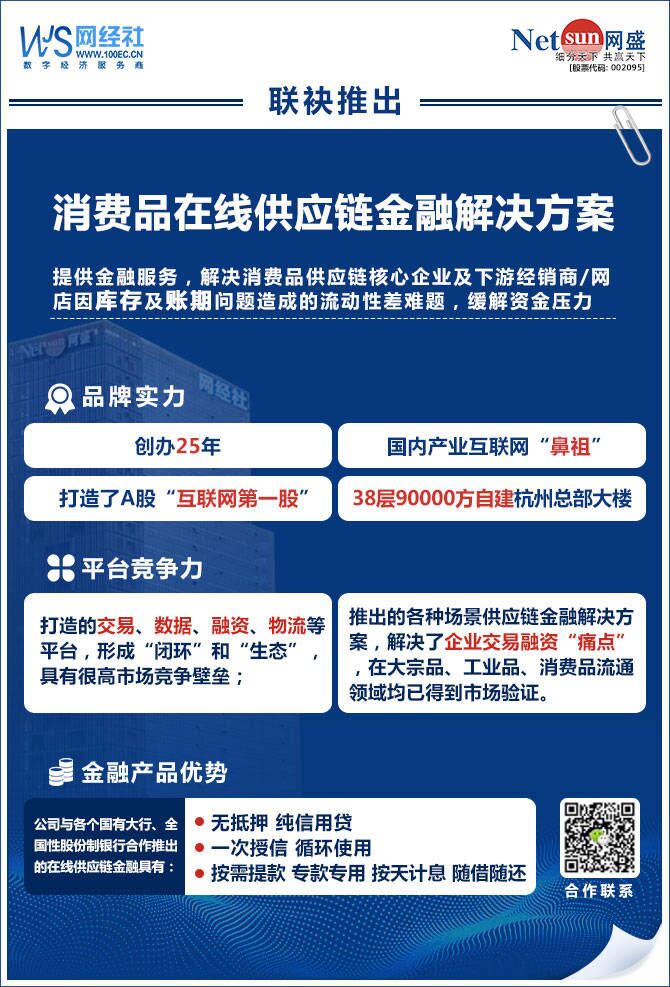

在此背景下,11月23日,国内领先的数字经济服务商“浙江网经社信息科技公司”宣布成立“消费品电商供应链金融服务中心”,并发布消费品电商供应链金融解决方案,此举旨在破解消费品流通企业融资难题。

该解决方案依托网盛生意宝(002095.SZ)旗下由网经社运营的“网盛消费品电商供应链金融服务中心”,基于消费品流通和供应链企业为网店和实体店提供在线供应链金融服务。该方案通过给消费品供应链企业提供贷款额度,由供应链企业联合网盛供应链金融中心将额度切分给合格下游店家,店家获得银行贷款后用现金向企业采购货物。

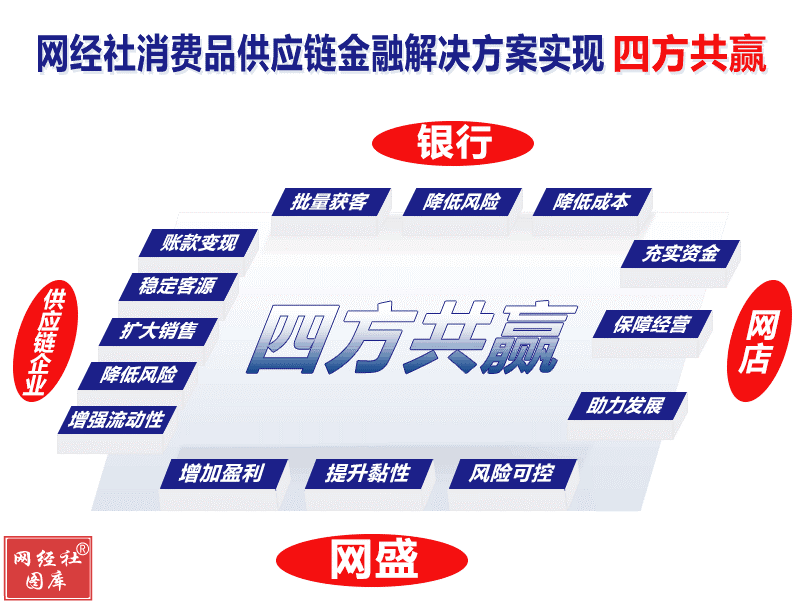

优势表现为:一是无抵押、纯信用贷;二是一次授信、循环使用;三是按需提款、专款专用、按天计息、随借随还。并实现了链条上供应链企业、网店、银行以及运营方的“四方共赢”。(合作方案详见:http://www.100ec.cn/zt/wswjsxfpgyl/ )

网店:充实资金、保障经营、助力发展;

供应链企业:账款变现、稳定客源、在线采购;

银行:批量获客、降低风险、降低成本;

网盛:增加盈利、提升黏性、风险可控。

9月21日,网经社正式入驻母公司自建总部大楼——网盛大厦。据悉,网盛大厦以甲级写字楼标准建造,项目占地面积13467㎡,总建筑面积约90000平方米,总计38层。地理位置上,网盛大厦位于杭州城市中轴线,滨江区互联网产业园区核心区位,矗立在复兴桥头,永久河畔,坐瞰钱塘江、拥玉皇西湖群山,地处江南大道与时代大道口,地理位置非常优越,交通出行便捷。

具体服务包括:向平台企业基于网经社数字经济门户、自媒体&社群矩阵、媒公宝(3000人记者库)提供媒体传播业务为核心的品牌服务;向政府机构基于互联网行业内唯一一家国家发改委认定的“一带一路”TOP10影响力社会智库“网经社电子商务研究中心”提供研究资讯为核心的智库服务;向消费品供应链企业基于“网盛消费品电商供应链金融服务中心”提供供应链金融解决方案;向创业公司基于“电融宝”20000+投资者库提供FA服务。