(网经社讯)11月15日,Shopee发布三季度财报显示,本季度Shopee收入24.2亿美元,GMV201亿美元,创下历史新高,但经营亏损却高达4.3亿美元。去年以来,Shopee为降本增效,频频裁员、撤站,但也严重反噬了自身的竞争力和成长潜力。随着电商市场的竞争加剧,Shopee未来将何去何从?(详见网经社专题:玩崩了? ShopeeQ3营收24亿美金 惊现4.3亿美元亏损https://www.100ec.cn/zt/23spQ3cb/)

出品|网经社B2B与跨境电商部

作者|六月

审稿|云马

一、三季度营收24亿美金 经营亏损达4.3亿美元

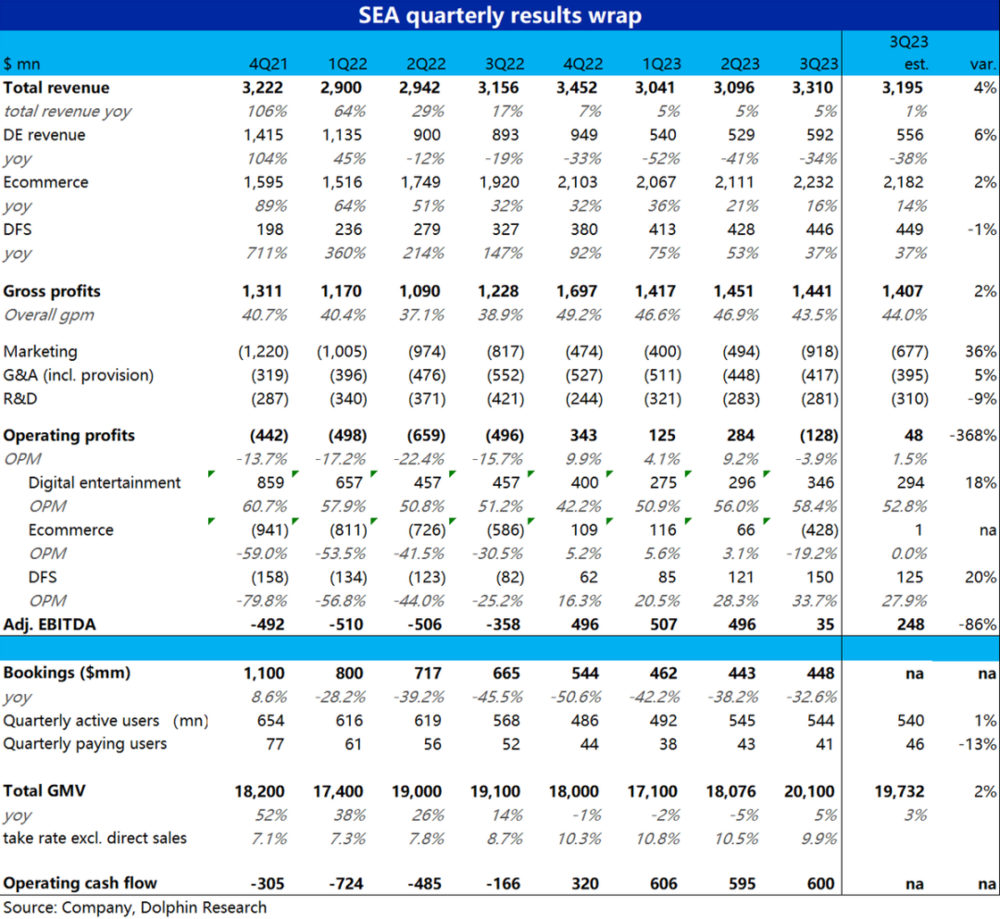

11月15日,Shopee母公司Sea集团发布2023年第三季度财报。数据显示,三季度,Sea总收入为33.1亿美元。其中,Shopee收入达到24.2亿美元,占比高达73%。具体来看,Shopee第三季度订单量为22亿,同比增长13.2%,环比增长23.6%;GMV则为201亿美元,同比增长5.1%,环比增长11.2%,创下历史新高。

虽然电商业务增长迅速,但Sea本身却面临巨大的亏损压力。由于销售和营销费用环比几乎翻倍,Sea在连续三个季度实现盈利后,今年第三季度又重新陷入了亏损状态,净亏损达1.44 亿美元。这一数据公布当天,该公司股价直接下跌了22.07%。

在二季度,Sea并没有报告Shopee的GMV数据,但仍可从已知的数据探知,Shopee在二季度为Sea贡献了三分之二的业绩,营收达到了21亿美元,同比增长20.6%,调整后EBITDA为1.503亿美元。由于活跃卖家和买家购买频率的增长,总订单量环比增长超过10%。当时,在二季度财报披露后,Shopee连续第三个季度实现盈利,调整后EBITDA净利润为1.5亿美元,去年同期为亏损6.48亿美元。

然而,本季度Shopee的营收虽然在增长,但毛利却在下滑,三季度电商的毛利率由46%下滑到了42%,营销费率环比由16%跳涨到了39%;经营亏损更是高达4.3亿美元,已接近去年三季度5.9亿的亏损,近乎把过去几个季度扭亏的功绩一笔勾销。

二、降本增效遭反噬? 将重新加大投入

Shopee成立于2015年,凭借烧钱带来的价格优势,配合本土化供应链,而这种做法的确有效。2019年,Shopee在流量上一举超过Lazada等东南亚电商平台,坐上了头把交椅。2020年,Shopee持续扩张。首先是内部团队壮大,光IT部门员工规模就增长破万人;其次是对外业务,逐步辐射至全球多个国家,除了在越南、泰国、印尼等市场设立业务站点,还向巴西、印度、法国、西班牙等新兴市场扩张。

但好景不长,在经历过2021年的大肆扩张后,Shopee开始陷入困境。2021年三季度,冬海集团亏损扩大至5.71亿美元,同比增长21%,环比扩大31%。2022年二季度,冬海集团依旧亏损,净亏损达9.31亿美元,几乎是上年同期的两倍。与此同时,Sea的市值也急剧下跌,从疫情早期的2000多亿美元高点暴跌至330亿美元(约合人民币2300亿元)。

去年以来,该公司做出很多降本增效的努力,包括更加关注业务中最具潜力的领域、退出或缩减了非核心市场的业务、关闭了部分项目、并降低了非核心计划的优先级等。在最为烧钱的电商业务中,Shopee从2022年开始逐渐缩减业务,专注于东南亚和巴西市场。在这些努力下,自2022年第四季度至2023年第二季度,Sea已连续三个季度实现盈利。

接连不断的降本增效举措,虽然帮助公司迅速的扭亏为盈,但也严重反噬了Shopee的竞争力和成长潜力。

在此次财报会议上,Sea首席执行官Forrest Li表示,他认为公司现在应该加大投资,扩大其在线零售部门Shopee的规模,以应对TikTok、Lazada和Temu的竞争。他表示:“新玩家的进入加剧了我们市场的竞争。现在再次投资将使我们处于更有利的地位。”他补充称,牺牲短期利润将有助于未来的业务。

三、东南亚电商竞争加剧 未来将何去何从?

近年来国内电商市场趋于饱和,越来越多的电商平台开始将目光投向海外市场,寻求新的增长机会。东南亚,因其庞大的人口红利和较高的互联网渗透率,成为电商掘金下一片沃土。以东南亚11国(越南、马来西亚、泰国、印尼、菲律宾等)数据为例,合计人口接近中国一半。据eMarketer预计,2023年东南亚的电商销售额将突破1000亿美元大关。

在东南亚市场,无论是流量、活跃用户数量还是GMV,Shopee都是断层第一。目前看来,Shopee的霸主地位是比较稳固的,然而,东南亚这片新兴的电商热土吸引了越来越多的跨境玩家加入,比如TikTok Shop和Temu。

Tiktok来势汹汹,早已定下了2023年在东南亚市场拿下150亿美元GMV的激进目标。若该目标实现,TikTok在东南亚市场的电商GMV将从去年Shopee的不到1/10跃升至近1/3。TikTok首席执行官周受资也曾透露,公司将进一步扩大在东南亚市场的足迹,TikTok将在未来三年内在该地区投资超过1200万美元,以支持超过12万当地商户和企业。拼多多旗下跨境电商平台Temu日前已正式进入东南亚市场,首站菲律宾。根据Temu官网显示,平台上线已有段时间,不少商品的销量已达10万+,评价过万。

此外,作为Shopee在东南亚市场的老对手Lazada,在今年7月再次获得阿里注资的8.45亿美元。这意味着阿里积极押注跨境电商,力争拿下海外市场,而Lazada俨然成为阿里巴巴进攻海外新战点。

除上述电商平台外,据网经社跨境电商台(CBEC.100EC.CN)获悉,在东南亚电商市场,当前的主要的玩家还包括:PG Mall、JD Central、Tokopedia、Bukalapak、Flipkart、Zalora等。这些平台通过提供优质的产品和服务,不断抢占市场份额,使得Shopee的销售额和利润空间受到挤压。

【小贴士】

网经社深耕数字经济行业16年,长期关注跨境电商,我们服务的客户:亚马逊、eBay、SHEIN、行云集团、跨境通、卓志、大健云仓、大龙网、敦煌网、递四方、至美通、考拉海购、飞书深诺、百事泰、思亿欧等。

网经社跨境电商台(CBEC.100EC.CN)是专业跨境电商门户,关注出口跨境电商、进口跨境电商、跨境电商服务商(跨境物流、跨境支付、跨境技术、跨境营销等)、跨境政策、跨境园区等,提供包括:媒体、报告榜单、供应链融资、营销、培训等服务,是跨境电商从业者、媒体、投资者、用户的首选平台。(如果您是跨境电商业内人士,欢迎合作洽谈咨询加微信:lemon-870325)