(网经社讯)伴随着B2B行业的快速发展,B2B企业的金融需求开始井喷,供应链金融业务已经成为众多B2B企业发展壮大的重要一环。B2B企业如何开展供应链金融业务、如何快速对接资金方成为许多B2B人关注的焦点。

随着B2B市场竞争加剧,平台间的竞争已从单一用户转变成了供应链之间的竞争。尤其是在细分领域,B2B平台已从单纯的信息平台发展成提供综合行业服务的产业链融合模式。

但是,对于现阶段的B2B平台企业来说,最关键的问题是如何为平台供应链上的企业提供金融服务,从而提升企业群体竞争力。

而平台的采购、销售、仓储、物流等各环节存在着大量的支付、结算、资金归集、融资等方面的需求,如果没有平台金融的植入,B2B平台无法为客户提供一站式的服务,业务不能闭环,平台也就达不到构建服务闭环、增强竞争力的目的。

何为平台金融

B2B平台要想打造平台金融首先得了解什么是平台金融。

基于《供应链金融》的理论支撑和业务实际总结来看,平台金融是立足B2B平台的系统性财务解决方案,其目的是通过实施B2B平台上下游诸多企业资金筹措和现金流的统筹安排,合理分配各个节点的流动性,对B2B平台的产业链不同节点提供封闭授信支持及其他结算、理财等综合金融服务。

简单来说,就是基于行业、场景,把支付机构的支付、结算、融资、理财等一系列的服务植入进去,这也是从金融科技角度理解的平台金融,第三方支付机构在这一过程中发挥着举足轻重的作用。

互联网支付、应收账款融资、采购融资等等都是平台金融的一部分。比如在B2B平台业务中,特别是时下O2O比较盛行的情况下,存在着很多线上订单和线下支付流水怎么匹配的问题。利用平台金融,便可以通过一些账户类的产品解决这个问题,如下:

对于核心企业下游链属企业,基于智能账户体系,通过互联网支付结算实现交易上线后的订单信息流与资金流的统一,为交易会员积累信用。通过智能收款服务,高效便捷的帮助下游经销企业实现收款,并可以多维度分析分析其现金流,并有效管控回款资金,进一步为其增信。再通过全线上的供应链金融服务平台为这些核心企业下游的中小企业提供有效的信用增信和高效的信用流转。

对于核心企业上游,通过核心企业的信用支付凭证,将核心企业的信用向多级供应商流转,通过智能合约,分布式记账,司法存证等保证凭证签发,签收,拆分支付等过程安全透明;通过智能账户清算体系自动执行智能合约进行信用支付凭证的资金结算,保证资金安全。最终让远心端供应商能够便捷的利用核心企业信用获得低成本资金支持。

平台金融的关键点

B2B行业有很多产融结合的问题,那么构建平台金融的主要矛盾和关键点在哪?

一、支付和结算。这是平台金融的底层部分,是必须要有的。但是支付结算发展到今天已不仅仅是纯粹的线上支付,还包括线上和线下的结合,例如线上支付,线上贸易和线下支付的资金统一管控、资金的清分等一系列逻辑。

二、融资、理财、保险。结合场景,嵌入上下游融资、库存质押融资、白条等融资服务;嵌入理财、保险销售等其他金融服务。

三、线上线下相结合。例如线上下单,线下支付,线上、线下资金统一收付,形成真正资金闭环。供应链金融主要是利用产业链的贸易自偿性作为风控方式,但是怎么确保能按时收回资金,这是许多企业担心的问题。

针对这个问题,一些B端的第三方支付公司,通过打通线上线下相关环节,植入智能账户体系,管控资金回流情况,从而将风险降至可控范围的最低限度。举个简单的例子,比如说一个门店,它的终端销售每天的资金回流要用某家支付机构的收单机,该支付机构会管控每天通过其收单机的回流情况,通过这种资金流的管控实际上可以做到事前风控。

值得注意的是,B2B平台应该是通过平台金融的植入来提升整个产业链的资金流通,发挥金融是产业润滑油的作用,进而促进整个B2B平台的发展壮大,从业务发展中获取利润,而不是通过金融操作获取利润。B2B平台的强项在于信息流、物流和资金流的高效整合利用,为产业链条上的企业提供一系列服务,金融的事情还是金融机构来干,专业人干专业的事。

平台金融如何构建

在平台金融中,B2B平台可以实时提供供应链活动中能够触发支付、融资的信息按钮,比如订单的签发、按进度的阶段性付款、供应链管理库存(VMI)的入库、库存变动、指定货代收据(FCR)的传递、买方确认发票项下的付款责任等。B2B平台本身是一个信息化的主体,为构建平台金融奠定了信息化的基础。

如何构建在线化的平台金融体系?

在建设思路上,基于场景联合金融机构,平台金融的构建一定是联合金融机构成为金融机构的服务延伸,而不是替代金融机构。在此基础上植入对应的支付、结算类产品,设计制定符合本平台的融资服务产品。

同时,以在线供应链金融服务平台、智能账户(现金管理)等产品为载体,构建在线化的平台金融体系。

授信、融资流程、合同签署、资金管控逻辑等全流程可配置,高度适应供应链的场景化需要

平台金融的基础建设要求需从几个角度来看:

其一,供应链金融是一个高度场景化的产品,不能用一个普世化的产品套所有的产品,这就要求在线化的供应链金融平台,其授信、融资流程、合同签署、资金管控逻辑等全流程可配置,高度适应供应链的场景化需要。比如说今天即便是某一个平台提供的某一个融资品种,资金方换了,它的协议文本,包括业务开展过程也都是不一样的,那么在线化的平台金融首先要适应这个场景。

其二,大数据全程支持。没有大数据的支撑,批量化的业务是开展不了的,只能回归到传统的逐人逐户的方式,效率非常低下,已不适合B2B平台。

其三,安全合规。做金融一定绕不开安全合规的关键要素。例如,在平台注册时需经过两要素、三要素、活体、U盾等多种身份识别、核验方式,网签授信、提款相关电子协议需要通过刷脸+密码授权;网签电子合同、协议等需要使用数字签名、电子签章、时间戳等技术,保障法律效力。

其四,全程电子化。大数据中心链接工商、税务、反欺诈等系统,而不是网络爬虫,企业基本材料采集电子化,能够改变纸质材料搜集、邮寄费时费工的现象;贸易数据、发票数据、银行流水等数据通过系统对接、批量导入等方式实现电子化;授信、借款合同以及协议电子化,方便网上签署、流转、存档、查阅。

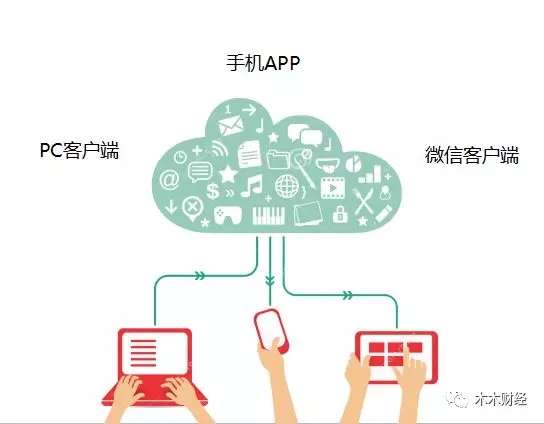

其五,多种办理终端。传统的大宗行业、大的产业里面还是以PC端为主。而像30万、100万以内的交易,可能通过手机APP就搞定了,还有微信公众号、微信客户端身份认证,放款、贷款实际上都可以实现的。

其六,供应链金融与智能账户的组合应用,建立真正资金闭环,同时抓取行业底层数据,

支持账户支付的银行电子回单,这实际上是非常关键的问题。在B2B平台金融里,如果A到B的支付没有电子回单的支撑,至少财务做账是行不通的,所以电子回单也是智能账户作为供应链行业基础设施的作用之一。(来源:木木财经 文/二木 编选:电子商务研究中心)