(网经社讯)四年前的9月11日,京东科技(原京东数科)递交招股书,冲刺科创板上市。而今,四年时光过去,京东科技的体量在持续扩张,但估值仿佛陷入了一个怪圈。

天眼查App信息显示,近日,京东科技控股股份有限公司(下称“京东科技”)新增一则被执行人信息,执行标的35万元,执行法院为北京市大兴区人民法院,案号为“(2024)京0115执11224号 ”,立案时间为2024年9月6日。

据贝多财经了解,京东科技成立于2012年9月,前身为前称包括北京尚博广益投资管理有限公司、北京京东尚博广益投资管理有限公司、北京京东金融科技控股有限公司、京东数字科技控股有限公司等。

除了京东科技外,京东城市(北京)数字科技有限公司(下称“京东城市”)也一同被列入被执行人名录,执行标的为35万元,和京东科技的一样。特别说明的是,京东城市为京东科技旗下品牌,自称已为多个城市提供技术服务。

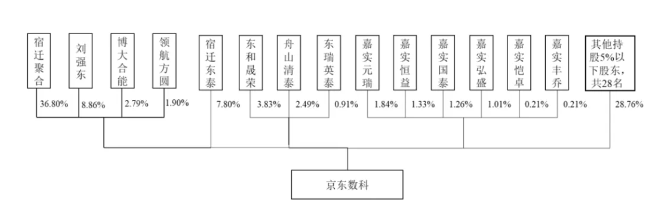

目前,京东科技的注册资本约为52.5亿元,法定代表人为李娅云,主要股东包括宿迁聚合数字企业管理有限公司(下称“宿迁聚合”)、刘强东、红杉、中金资本、嘉实投资、中信建投资本等。

一、曾冲刺上市未果

此前,京东科技曾以京东数字科技控股股份有限公司(简称“京东数科”)为主体冲刺上海证券交易所科创板上市,于2020年9月11日递交招股书,原计划募资200亿元,每股成本约37.17元。而在2021年4月,京东科技及其保荐人则主动撤回了上市申请文件。

另在2021年1月,京东集团将云与AI业务与京东数科(原“京东金融”)整合后,正式成立京东科技子集团,并以“京东科技”作为整个京东集团对外提供技术服务的核心输出平台。

2021年3月31日,京东集团宣布已签订最终协议将京东云和AI业务剥离给京东数科,总价值为157亿元。同时,斥资40亿元现金增加股权。交易完成后,京东集团在京东数科的股权增加到约42%。在此期间,京东数科也更名为京东科技。

2022年1月,京东科技向中国证监会国际部提交《股份有限公司境外首次公开发行股份(包括普通股、优先股等各类股票及股票派生的形式)审批》材料,计划在港交所上市。不过,这一计划并未能成行。

早前招股书显示,刘强东为原京东数科的控股股东、实际控制人。据招股书披露,其直接持股8.86%,对应的表决权为45.01%。同时,刘强东过宿迁聚合、博大合能、领航方圆间接控制36.80%、2.79%和1.90%的股权,分别持有18.69%、1.42%和9.65%的表决权。

因此,刘强东直接及间接控制原京东数科50.35%的股份,合计控制该公司74.77%的表决权。据此,刘强东为京东科技的控股股东和实际控制人。而京东集团通过协议实现对宿迁聚合的控制,等同持股36.80%。

在京东集团剥离京东云和AI业务给京东科技后,对该公司的持股比例也进一步增至约41.7%。除了京东集团、刘强东外,原京东数科CEO陈生强也曾是该公司的股东,持股比例为4.23%,该职务后于2020年12月被李娅云取代。

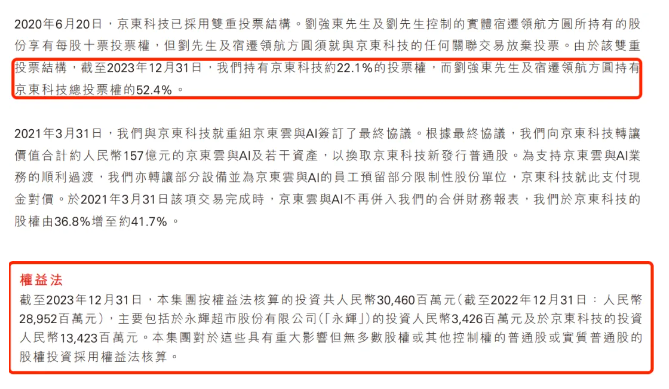

据京东集团2023年年报披露,截至2023年12月31日,京东集团持有京东科技约22.1%的投票权,而刘强东及领航方圆持有京东科技总投票权的52.4%。其中,刘强东为京东集团创始人、董事会主席(即“董事长”)。

贝多财经了解到,京东科技还存在部分股权被冻结的情形。天眼查App信息显示,舟山清泰股权投资合伙企业(有限合伙)(简称“舟山清泰”)所持京东科技1412.689万人民币的股权已于2022年8月被冻结,时间为3年,执行法院为安徽省蒙城县人民法院。

其中,舟山清泰持有京东科技120,495,385股股份,占比为3.94%,而被冻结的部分仅仅占其所持股权的十分之一。另外,舟山清泰自身也存在股权被冻结情形,被执行人包括天津首拓融合投资有限公司、宁波恒牛众赢股权投资合伙企业(有限合伙)等。

二、收入极其依赖京东集团

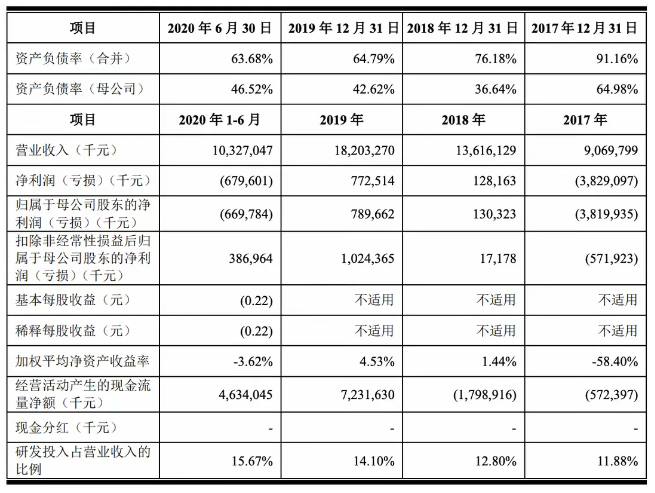

据此前招股书,原京东数科2017年、2018年、2019年与2020年上半年的营业收入分别为90.70亿元、136.16亿元、182.03亿元与103.27亿元;净利润分别为-38.20亿元、1.30亿元、7.90亿元与-6.70亿元。

截至2020年6月末,原京东数科的合并报表累计未分配利润为-47.89亿元,母公司报表的累计未分配利润为-6.29亿元。若剔除股份支付费用,原京东数科已经实现了盈利。早前,陈生强也曾表示“公司已经实现连续2年盈利”。

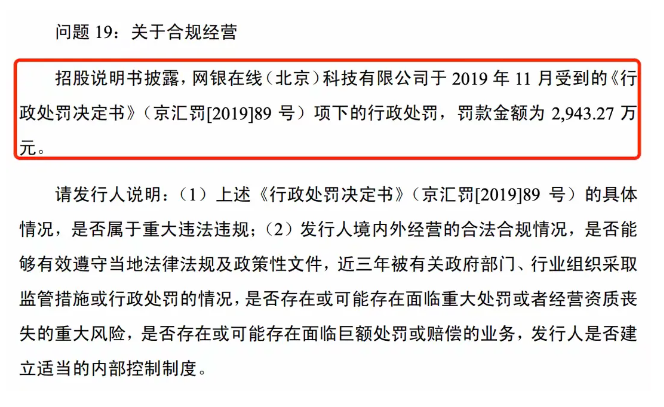

特别说明的是,科创板上市委曾重点关注了原京东数科的合规经营问题,称该公司旗下网银在线于2019年11月被罚款2943.27万元,并要求其进一步说明具体情况,是否属于重大违法违规。

原京东数科方面表示,2017年1月至2018年7月,网银在线办理的货物贸易项下支付业务,同一企业提交的物流单号存在重复,共涉及15家企业35.05万笔物流单;不同企业提交的物流单号存在重复现象,涉及12家企业13.53万笔物流单。

因此,上述行为违反了《中华人民共和国外汇管理条例》第十二条和第十四条,及《支付机构跨境外汇支付业务试点指导意见》(汇发[2015]7号文印发)第八条的规定,属于违反规定将境内外汇转移境外的行为。

特别说明的是,京东科技与京东集团(JD.com, Inc.)于2020年9月签署了《数据信息合作协议》,在合法合规的前提下,双方同意依协议约定,向对方共享其拥有的数据与信息。在合作期限内,双方互相共享数据均为免费。

作为京东集团的关联方,京东科技的业绩极其依赖前者。据招股书披露,发行人(即原“京东数科”)与京东集团存在较多关联交易,京东集团在报告期各期均为公司第一大客户及公司第一大供应商。

报告期各期,原京东数科向京东集团销售商品和提供服务的金额分别约为26.75亿元、39.60亿元、53.12亿元和30.86亿元,分别占其同期营业收入的29.50%、29.08%、29.18%和29.89%。

同期,原京东数科向京东集团采购商品和服务的金额分别为9.93亿元、9.09亿元、7.12亿元及3.57亿元,分别占其同期营业成本及期间费用的8.13%、8.91%、4.68%和3.73%。原京东可数科方面称,预计未来仍将与京东集团发生一定规模的关联交易。

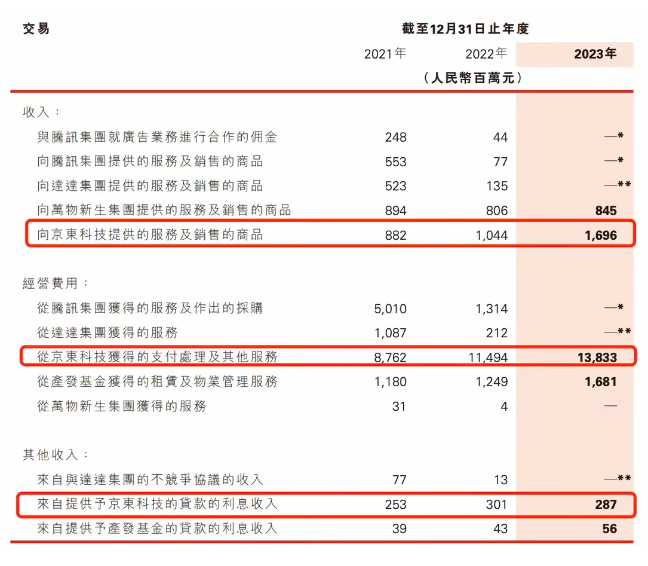

据京东集团2023年年报披露,京东集团于2021年、2022年和2023年向京东科技提供服务及销售商品合共人民币约8.82亿元、25.06亿元和16.96亿元。同期,京东科技分别向京东集团提供87.62亿元、114.94亿元和138.33亿元的支付处理及其他服务。

2021年、2022年及2023年,京东集团就向京东科技提供的财务支持分别确认利息收入约2.53亿元、3.01亿元和2.87亿元,其中2023年有所下降。同期,京东集团出售予京东科技的消费信贷业务的逾期消费信贷应收款项总额分别为0.77亿元、2.37亿元和2.40亿元。

三、估值波动明显

过去数年,京东科技的估值降幅较为明显。除了2021年京东集团将旗下京东云和AI业务(总价值157亿元)剥离的同时,斥资40亿元现金增加其在京东科技的股份外,京东科技此后并未获得新的融资。

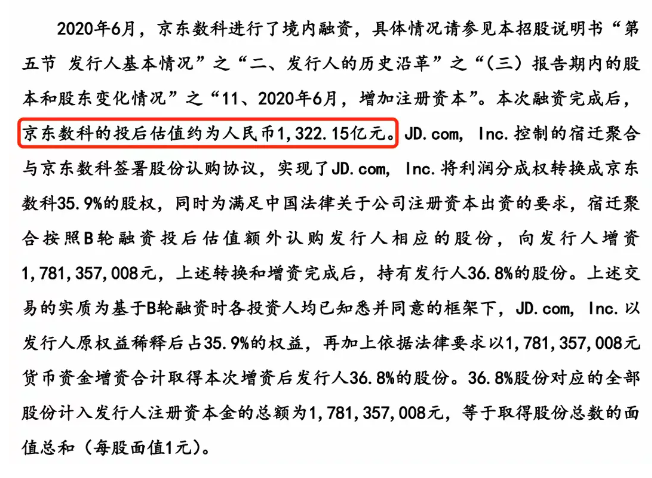

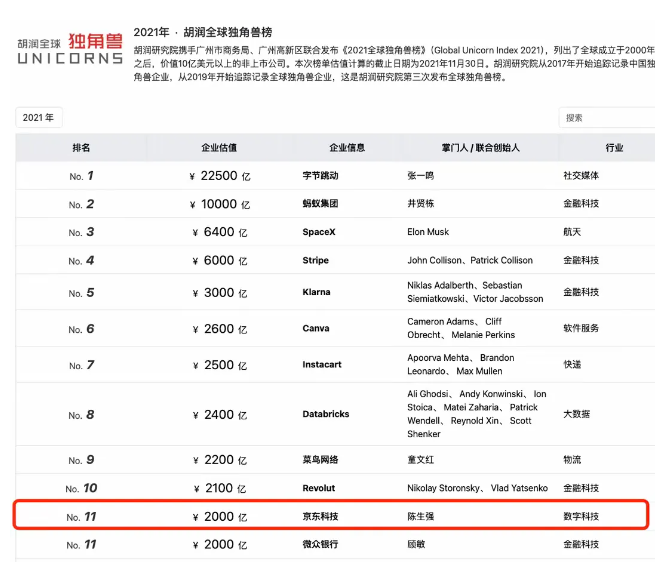

早在2020年6月获得融资时,原京东数科的投后估值约为1322.15亿元。据胡润研究院2021年12月发布的《2021全球独角兽榜》,京东科技的估值为2000亿元,和微众银行持平,2022年亦为2000亿元。

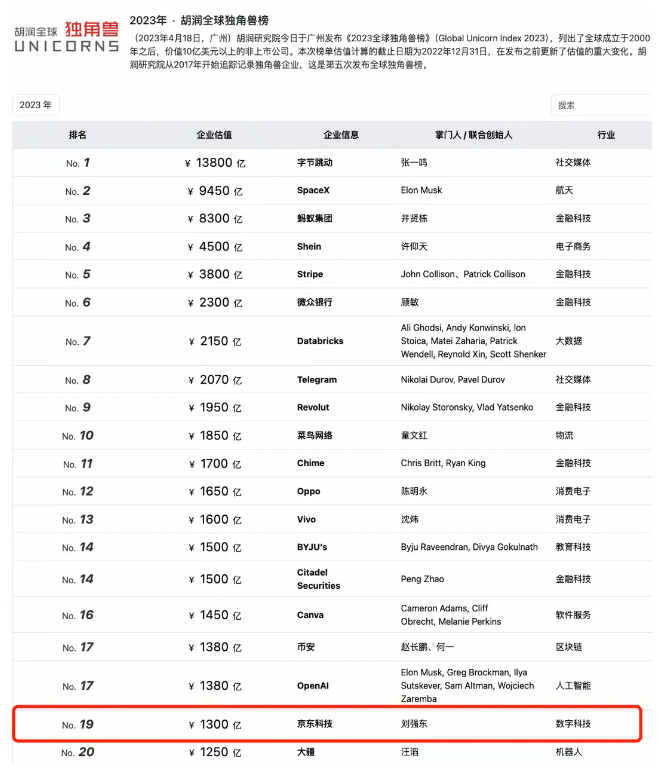

而2023年4月发布的《2023全球独角兽榜》则显示,京东科技的估值则为1300亿元,相较2021年缩减700亿元,降幅为35%。2024年4月发布的《2024全球独角兽榜》显示,京东科技的估值为1350亿元,仅略高于2020年6月的投后估值。

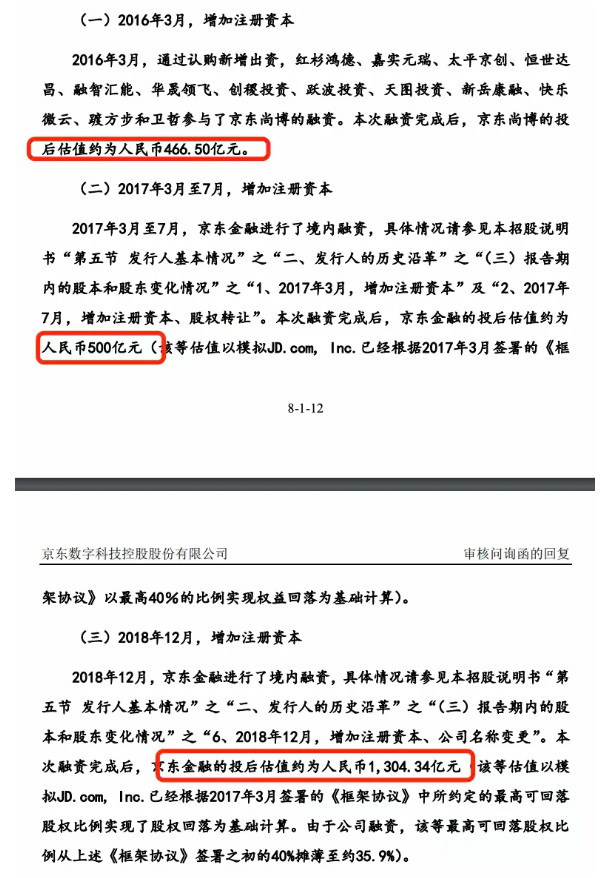

公开信息显示,原京东金融在A+轮融资时的投后估值580亿元,而在2018年7月的130亿元B轮融资时的估值约为1300亿元。但在此后的2个月,“京东金融”更名为“京东数科”,并在后续进一步更名为“京东科技”。

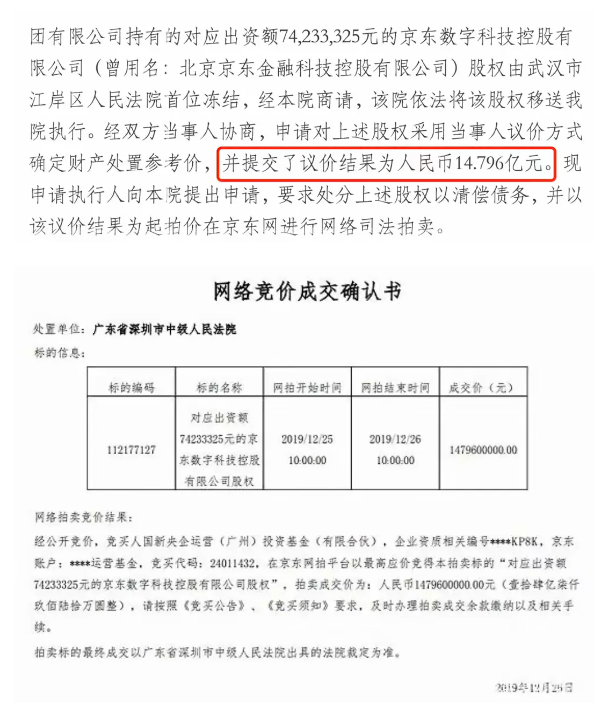

据京东拍卖网信息显示,誉衡集团持有的“对应出资额74233325元的京东数字科技控股有限公司股权”于2019年12月被公开拍卖,起拍价14.796亿元,仅1人出价。最终,国新央企运营(广州)投资基金以起拍价竞拍成功。

按此估算,京东科技彼时的估值约为人民币608亿元。从这个角度来看,京东科技的估值似乎是个迷。其中,2018年B轮融资时约为1300亿元,而2020年6月融资时的估值则为1322.15亿元,两年的变动幅度微乎其微。

相比之下,微众银行2021年的估值为2000亿元,2022年增加至2200亿元,2023年12月提升至2300亿元,2024年4月进一步升至2350亿元。