(电子商务研究中心讯) 导语:目前多数电商已从原来的信息流、物流的服务,转向为平台商户提供投融资服务的综合电商解决方案。网络融资有着巨大的市场空间。综观当前国内提供“网络融资”服务的第三方电子商务企业,包括阿里巴巴、网盛生意宝、京东商城、苏宁、一达通、敦煌网和金银岛等。

《互联网金融指导意见》的出台,中国电子商务研究中心在全国各大智库中率先出版“互联网”智库系列图书,本文摘选自详解“互联网+”系列丛书的金融著作——《互联网+普惠金融:新金融时代》(www.100ec.cn/zt/hlwhpjr/)。据目前全国新华书店、机场中信书店,天猫、京东、当当、亚马逊中国、苏宁易购、淘宝、微店、拍拍各大O2O渠道全线热销中,位居畅销书排行榜前列。以下是本书抢先试读:

电商金融发展现状

纵观目前在互联网金融军团中,电商企业俨然成为一支强大的生力军。如果说价格战、物流战是过去电商企业“赢眼球”的短期市场行为,那如今,电商行业的竞争正把矛头指向了包括金融服务在内的全供应链领域。目前多数电商已从原来的信息流、物流的服务,转向为平台商户提供投融资服务的综合电商解决方案。网络融资有着巨大的市场空间。综观当前国内提供“网络融资”服务的第三方电子商务企业,包括阿里巴巴、网盛生意宝、京东商城、苏宁、一达通、敦煌网和金银岛等。目前,京东、苏宁、生意宝、金银岛、上海钢联、易钢在线等都在逐步开展B2B供应链金融业务。京东、苏宁等B2B2C平台主要有收账款融资、订单融资、委托融资、信托计划等,而金银岛、上海钢联、易钢在线等B2B平台主要有厂商银、代采购托盘、现货抵押、仓单质押、统购分销和保理等。

其主要模式是,电商平台掌握商家的交易数据和交易行为,对客户进行分析和筛选,将符合银行供应链金融条件的客户提交给银行,由银行对客户进行进一步的调查和判断,并对其授信贷款。在这个过程中,电商平台拥有的是客户,而银行拥有的是资金。双方合作,能够使供应链金融业务开展得更加顺利、便捷、有效和真实。基本上,这是一个双赢的模式,双方都能够获得利益。电商平台不仅能够对融资客户收取一定的手续费或服务费,而且能够为平台上的供应商创造一个从供货、销售、融资到结算的闭环。通过这个闭环将供应商和平台的发展有效衔接在一起,将平台供应商紧紧地捆绑在自己的平台,进而为平台消费者提供有效和可持续的商品和服务。而银行基于实际交易对客户进行授信,坏账率更低,客户更广,利润更高。在未来,这也必会成为电商平台的一项盈利收入来源。

电商金融发展历程不长,但随着更多的电商企业的纷纷加入,快速地助推了行业的发展速度。2014年上半年,我国电子商务继续保持快速发展的势头,市场规模不断扩大,网上消费群体增长迅速。根据研究机构初步测算,上半年我国电子商务交易额约为5.66万亿元,同比增长30.1%。网络零售市场交易规模约1.1万亿元,同比增长33.4%,半年度环比增长7.9%,相当于上半年社会消费品零售总额的8.4%。在新技术和模式创新驱动下,电子商务通过各种渠道广泛渗透到国民经济的各个领域,已成为我国重要的社会经济形式和流通方式,在国民经济和社会发展中发挥了日益重要的作用。

截至2014年中旬,国内已开展金融业务的电商企业数量不多,大致如下:

B2B企业:阿里巴巴、网盛生意宝、慧聪网、焦点科技、上海钢联、一达通、敦煌网、金银岛、珍诚医药在线、华强电子网、中国钢铁现货网、陌贝网、飞谷网、环球塑化网、马可波罗。

B2C企业:天猫、京东、苏宁、国美在线、亚马逊、eBay、乐天。

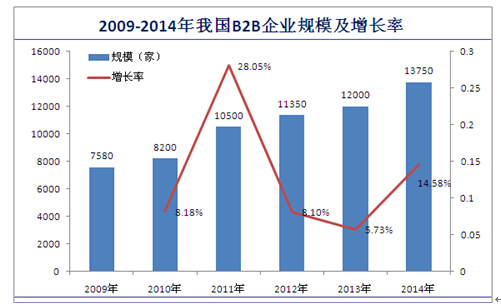

图:2009-2014年中国B2B电商企业规模

2013年,中国电商小贷累计贷款规模超2000亿元。其中截至2014年上半年,仅阿里小贷累计投放贷款就已经超过2000亿元,服务小微企业超过80万家,不良率微升至1%。

阿里小贷从2010年成立至2013年底,3年多时间,阿里小贷已为超过65万家电商平台上的小微企业、个人创业者提供了融资服务,累计投放贷款超过1700亿。户均贷款余额不足4万元,户均授信约13万元,不良贷款率控制在1%以下,远低于线下小微企业贷款的不良率。阿里巴巴融资、担保公司担保及资产证券化等多重手段实现贷款,创新能力极强。慧聪网从融资业务上线以来,到目前共累计放贷10亿元,与建设银行和民生银行合作为旗下10万家电商企业完成融资,坏账率较低。

京东供应链融资目前累计放贷80亿元,以京东自身为供应链融资中的核心企业,向其体系内几千家自营供应商提供资金支持,风险较小。

从各家公司的贷款总额来看,阿里金融占据绝对地位。除阿里金融外,生意宝的网盛融资、一达通、敦煌网“E保通”、金银岛“E单通”也是目前比较典型的网络贷款平台。生意宝“贷款通”定位为中小企业的开放式融资平台,作为“开放式”的银企第三方服务平台,可接受多家银行合作。

一达通面向出口型企业,提供外贸融资服务,是广东深圳一达通公司与中国银行合作成立的。

敦煌网“E保通”是敦煌网与中国建设银行联袂推出的网络信贷服务,提供无实物抵押、无第三方担保的金融服务。

金银岛“E单通”是金银岛与建设银行、中远物流三方系统联合,可以为金银岛交易商办理全程在线短期融资服务。

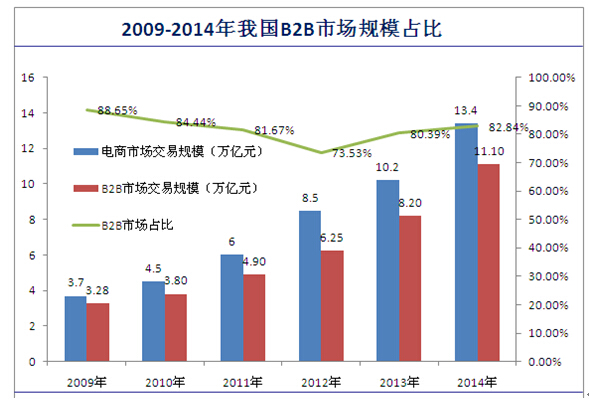

图:中国电商B2B市场交易规模占比趋势图

图:2014年上半年中国电商市场细分结构

B2B电商金融主要企业案例解析

目前,国内涉及金融业务的B2B企业主要包括:阿里巴巴、网盛生意宝、慧聪网、金银岛、一达通、敦煌网、珍诚医药在线等。涉足金融业务的B2C企业主要包括:淘宝网、京东商城、苏宁、亚马逊、易迅网、国美在线等。

案例:慧聪网——与银行合作共推多款融资产品

慧聪网成立于1992年,目前,慧聪网覆盖约70个行业,计划2014年覆盖100个行业,未来三年覆盖300多个行业。在金融业务这块,目前慧聪网与各银行、P2P公司联合,推出多款融资产品,主要有与民生银行合作的“民生-慧聪-新e贷联名卡”、与邮政储蓄银行合作的“邮政小额贷”、与宜信、拍拍贷、人人贷等公司合作的“网商贷”、“拍拍贷”、“人人贷”。但是,一般额度相对较低,最高不超过50万元,尤其是与网贷公司合作的产品,费率较高,年化20%左右。目前慧聪网推出慧付宝为平台交易提供担保支付服务。

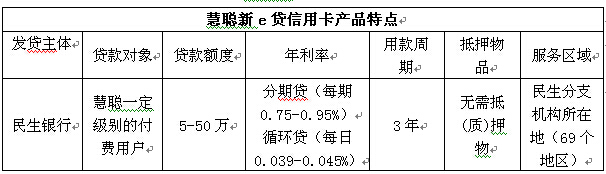

民生-慧聪新e贷信用卡是目前国内第一张由银行与B2B电子商务平台合作发行的信用卡,针对慧聪一定级别的付费用户发行,授卡额度3-50万元,根据会员级别授信、无需抵押担保。

表:慧聪新e贷信用卡产品特点

基本情况:申请者为正常生产经营的中小微企业主和个体工商户,依托慧聪电子商务平台交易或发布信息,同时为慧聪付费会员。该产品年利率分期贷为每期0.75-0.95%、循环贷为每日0.039-0.045%,该信用卡使用期限为3年,取现额度为授信额的90%,均无需抵押物。

还款方式:拉卡拉、快钱网络还款、银联在线跨行还款、自动绑定还款、电话还款、银行柜面还款、其他银行柜台转账还款等,同时民生自助设备支持还款。

案例:珍诚医药在线——自助式跨区域网络融资

珍诚医药在线前身成立于2002年2月,其融资业务“E路融”是由珍诚医药和工行通过两年合作联合研发的医药产业电子供应链融资服务平台,自2011年11月上线以来,仅第一个月平台单笔最大融资额就达到800万元,满足不同规模企业、不同额度的资金需求,迄今为止“E路融”已成功帮助十几家药企完成融资,融资总额突破7000万元。

今为止“E路融”已成功帮助十几家药企完成融资,融资总额突破7000万元。

◎产品概况

E路融产品主要特点:全天候网络信贷、跨区域贸易融资、三小时快速到账、无需担保、抵押、一般可节约50%财务成本、随借随换,实现循环贷款。

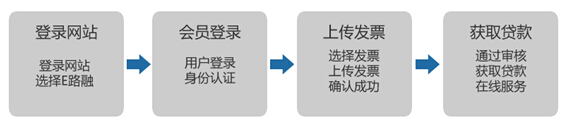

操作流程:登录网站、会员登录、上传发票、获取贷款

图:珍诚医药“E路融”操作流程

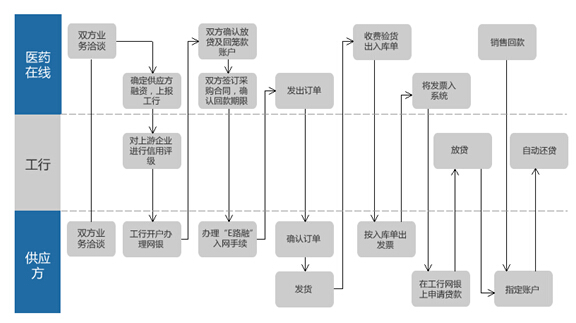

图:珍诚医药“E路融”业务流程

“E路融”三大功能:

(1)药品交易及融资业务实现功能缓解“医药在线”上游供应方资金压力,加快货款回笼;优化药品供应链管理,有效降低经营成本。

(2)医疗设备交易及保理融资业务实现功能缩短了医药设备供应方的应收款账期,为设备采购方争取到更大的采购折价幅度;解决医院等医疗机构现存体制下的设备采购货款结算难题,优化供应链管理。

(3)原材料/中药材交易及融资业务实现功能帮助原材料/中药材供应商快速资金回笼,促进原料药生产备货及扩大中药材采购;优化原材料/中药材供应链管理,降低经营风险。本章节出选自网经社出版的”互联网+“智库系列丛书金融版《互联网+普惠金融:新金融时代》。