(网经社讯)供应链金融是一种服务于供应链节点企业间的综合融资方案,特别针对中小微企业的新型融资模式。通过整合核心企业及其供应商之间的贸易活动所产生的信息流、物流和资金流,供应链金融能够有效地将资金流整合到供应链管理中,为上游和下游的中小微企业缓解资金周转压力。由于传统信贷体系难以满足中小微企业日益增长的融资需求,供应链金融作为一种有效的融资途径,显得尤为重要。

供应链金融通过利用大型核心企业的信用,优化支付周期,提高供应商和买方的营运资金效率。供应链金融资产包括应收账款、预付款项和存货等,通过核心企业的强大信用背书,实现早期付款和低成本融资,成为弥合中小企业融资缺口的有效手段。供应链金融的发展不仅有助于企业改善营运资金状况,提高核心企业的运营效率和行业价值链的稳定性,还能帮助核心企业的上下游同步发展,提升供应链的安全与韧性,促进降本增效,增强竞争力。

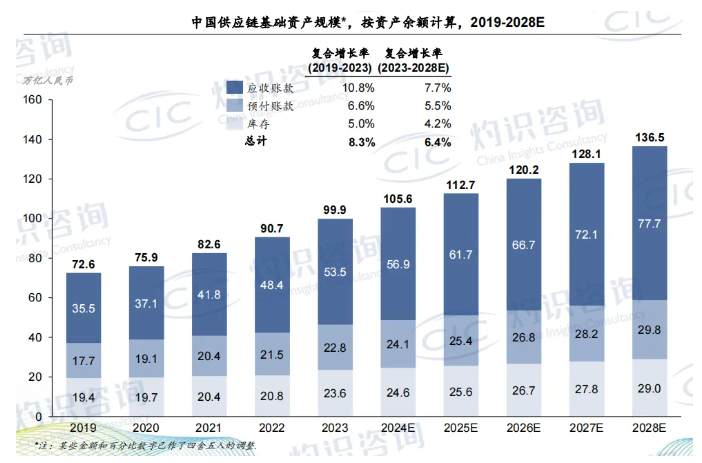

一、中国供应链基础资产规模

从2019年至2023年,中国企业的应收账款、预付账款和库存等供应链基础资产总额从72.6万亿元人民币增长至99.9万亿元人民币,年复合增长率达8.3%。这一增长主要得益于中国宏观经济的持续繁荣。然而,2020年新冠疫情的爆发对供应链基础资产的增长速度产生了明显影响,导致当年增速放缓。

随着疫情逐渐得到控制,供应链基础资产规模在2021年开始恢复增长。疫情暴露了供应链的脆弱性,促使企业在后疫情时代更加重视供应链的韧性建设。这一趋势在未来将持续下去,推动供应链基础资产规模的稳步增长。

预计到2028年,中国企业的应收账款、预付账款和库存总额将达到136.5万亿元人民币,2023年至2028年的年复合增长率为6.4%。这一增长不仅反映了国民经济的持续发展,还显示了企业在改善内部管理和提升供应链抗风险能力方面的努力。这些基础资产的增长对提升供应链金融服务的需求和应用也将产生积极影响,为相关金融科技解决方案的发展提供更多机会。

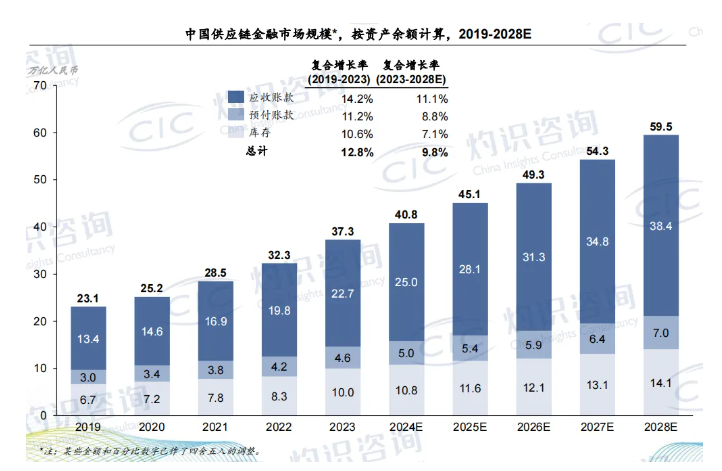

二、中国供应链金融市场规模

中国供应链金融市场在过去几年中经历了快速增长,从2019年的23.1万亿元人民币增至2023年的37.3万亿元人民币,年复合增长率达12.8%。这一显著增长主要受到贸易活动的不断扩大、较高的融资渗透率以及有利的监管政策推动。

供应链金融的数字化转型和服务范围的扩大进一步促进了市场的迅速发展,使中国成为全球最大和增长最快的供应链金融市场之一。企业越来越多地利用供应链资产来优化营运资金和获得融资,从而提高了整个供应链的效率和抗风险能力。

展望未来,预计到2028年,中国供应链金融市场规模将达到59.5万亿元人民币,2023年至2028年的年复合增长率为9.8%。这一增长势头表明,随着市场的成熟和数字化转型的深入,供应链金融将继续在中国经济中扮演重要角色,推动企业提升竞争力并促进经济的可持续发展。

三、中国供应链金融市场发展趋势分析

1、供应链金融推动产业链纵深发展

在政策的支持下,供应链金融正推动中国产业链向纵深发展。2022年1月,国务院国资委发布《关于推动中央企业加快司库体系建设进一步加强资金管理的意见》,鼓励有条件的国有企业利用行业链长优势,搭建供应链金融服务平台,精准对接中小企业在生产、流通、交易等环节的金融需求。2023年8月,中建集团推出了司库供应链金融管理服务平台,通过招商银行的反向保理融资为上游供应商付款,成功试点。这一举措整合了资源,延伸了产业链条,推动了供应链金融的发展和实体经济的健康发展。

2、弱确权促进供应链金融生态合作加强

弱确权的发展提升了供应链中的信息共享和透明度,降低了信息不对称带来的风险,增强了合作基础。金融机构能够更独立地评估供应链各方的信用风险,扩大融资范围,降低融资成本,增强供应链流动性。2024年3月,深圳市地方金融管理局发布《深圳市关于金融支持供应链高质量发展的实施意见》,鼓励金融机构与供应链核心企业联合优化融资授信模式和信用评价模型,探索弱确权的信用类产品,促进了供应链金融生态系统的合作与创新。

3、供应链金融科技助力百行千业发展

供应链金融科技的深度赋能正在推动供应链金融从传统的资金密集型行业向消费等领域拓展,为各行业提供更加智能、高效和可持续的融资解决方案。通过区块链、人工智能和大数据分析等技术的应用,各行业的企业能够更好地管理资金流动、降低风险,从而推动企业发展。这种科技赋能不仅提高了供应链金融的效率和便捷性,还促进了普惠金融的发展,使小微企业和个体经营者能够获得更多的融资支持。

4、供应链金融产品升级迅速,多元化发展

中国供应链金融产品在市场中快速升级,并呈现多元化发展的趋势。除了传统的供应链融资产品外,还出现了绿色供应链金融产品、消费供应链金融产品以及供应链金融AI解决方案等创新产品。这些产品满足了不同行业和企业的融资需求,推动了供应链金融市场的健康发展。

近年来,政策支持和科技赋能推动了中国供应链金融的快速发展。司库供应链金融和弱确权的发展促进了产业链纵深发展和生态合作的加强。供应链金融科技的应用和产品的多元化升级,不仅提高了供应链金融的效率和便捷性,还促进了普惠金融的发展。

未来,随着这些趋势的持续推进,中国供应链金融市场有望继续扩大和创新,支持各行业的持续发展和经济的高质量增长。

四、供应链金融科技解决方案的定义和分类

供应链金融科技解决方案是通过利用先进的技术,如大数据、人工智能、区块链和云计算,来改进供应链金融的各个环节,包括融资、支付、结算、风险管理等提,高整个供应链金融和支付流程的智能化,数字化和自动化水平。其核心目标是解决供应链中的资金流动问题,帮助供应链上的各方(如供应商、制造商、分销商、零售商等)获得所需的融资支持,提升供应链整体的运作效率和竞争力。

五、供应链金融科技解决方案的技术应用

供应链金融科技解决方案利用先进技术优化和支持供应链金融服务,通过提升资金流动效率、降低融资成本、增强供应链透明度和可追溯性来增强供应链的整体运作效率。以下是供应链金融科技解决方案中的主要技术应用及其具体功能:

1、人工智能

迭代风险管理模型: 通过数据挖掘、深度学习和知识图谱技术,不断改进和扩展风险管理模型,提高风险管理的全面性和准确性。

识别和甄别金融欺诈: 利用AI技术有效地识别和甄别传统经验无法准确量化的金融欺诈事件,提升防范金融欺诈的能力。

2、区块链

信用转移: 实现产业链上信用的无缝转移,使深层供应商也能享受信用优势。

票据流通: 提高票据流通的效率和灵活性,简化交易流程。

债权转移: 降低债权人债权转移的难度,增强债权流动性。

3、云计算

系统连接和数据接口: 提供直接的系统连接和开放的数据接口,促进信息的高效传递和共享。

ERP系统集成: 连接核心企业和中小企业的ERP系统,实现系统间的数据同步和业务协同。

信息整合:实现整个产业链的信息整合,提高供应链各环节的信息透明度和协同效率。

4、大数据

用户画像模型: 基于交易数据和外部数据建立精确的用户画像模型,为供应链金融服务提供精准支持。

风险控制: 提供全面的风险控制方案,包括贷前审查、贷中监控和贷后管理,提升风险管理水平。

信息不对称和交易成本:通过数据分析解决金融信息不对称和交易成本高的问题,提高融资效率和决策的准确性。

六、传统供应链金融服务产业的痛点及科技方案的技术赋能

供应链金融科技解决方案通过整合运用云计算、大数据、区块链、物联网以及人工智能等金融科技,能够使传统供应链金融的痛点得到全链条上的有效解决与效率提升。

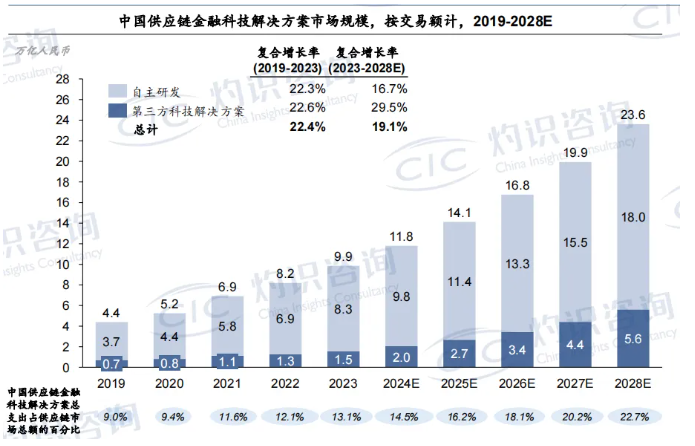

七、中国供应链金融科技解决方案的市场规模

从2019年至2023年,中国供应链金融科技解决方案的市场规模迅速增长,交易额从4.4万亿元人民币增加到9.9万亿元人民币,复合年增长率达22.4%。预计这一增长势头将持续,到2028年交易额将达到23.6万亿元人民币,年复合增长率为19.1%。

COVID-19疫情在2020年给不同行业带来了意料之外的业务中断,但同时也促使更多企业意识到数字化和自动化系统在危机期间提供不间断服务的重要性。这一认识推动了供应链金融行业的数字化转型,加速了对供应链金融科技解决方案的需求。

供应链金融科技解决方案的收入来源主要包括一次性开发和实施前置费用,以及基于交易额的订阅费或服务费。基于交易额的收费模式因其结果可见性和低成本特性,对客户更具吸引力,因此成为供应链金融科技解决方案的关键表现指标之一。

未来,供应链金融科技解决方案的市场渗透率预计将从2023年的13.1%提高到2028年的22.7%。这一趋势表明,随着供应链金融科技解决方案的普及,更多企业将依赖这些数字化工具来优化供应链管理,提升运营效率和抗风险能力。

总的来说,中国供应链金融科技解决方案市场的快速扩展和高渗透率的预期,反映了数字化转型对供应链金融行业的重要性和影响力。未来,随着技术的不断进步和应用的深入,供应链金融科技解决方案将继续在市场中扮演关键角色,推动行业的创新和发展。

八、中国供应链金融科技产业竞争格局

在中国的供应链金融科技产业中,竞争格局由五类科技服务商构成,包括:第三方供应链金融科技解决方案供应商、核心企业背景的供应链金融科技解决方案供应商、金融机构背景的供应链金融科技解决方案供应商、供应链金融信息服务供应商以及供应链服务供应商。其中,第三方供应链金融科技解决方案供应商凭借其金融科技创新能力和交易规模优势,处于行业领先地位。他们具有技术和产品优势,能够形成互联互通的产业生态系统。

在中国供应链金融科技产业众多参与者中,第三方供应链金融科技解决方案提供商同时具备金融科技创新能力和交易规模优势,位列行业领先地位。2023年交易额排名前五的中国供应链金融科技解决方案提供商分别为联易融、中企云链、蚂蚁金服、京东科技和TCL简单汇,市场份额分别为 20.9%、20.4%、14.6%、8.4%和6.5%,行业头部效应相对明显。