(网经社讯)摘要:叮咚买菜公布2022Q4财报,Q4公司营收62.0亿,同比+13.1%,毛利率环比Q3提升2.9pct至32.9%,相比同受疫情影响的Q2亦明显提升1.3pct;履约费率环比Q3下降2.8pct至24.1%。Q4 Non-GAAP净利润为1.2亿, Non-GAAP利润率为1.9%。公司为前置仓领先玩家,先发优势+聚焦主业+规模领先+强商品力不断增强壁垒,持续聚焦经营效率提升,现金流充足,预计2023年将继续保持Non-GAAP盈利,维持“强烈推荐”评级。

正文:营收稳健增长,单季盈利超预期。22Q4公司实现营收62.0亿/+13.1%;GMV为67.7亿/+12.7%。公司Q4 Non-GAAP净利润为1.2亿(21Q4为-10.3亿,22Q3为-2.9亿),Non-GAAP利润率为+1.9%。22Q4后期全面放开后囤货需求的骤增,利好公司收入增长及UE改善。同时公司自身聚焦商品力和供应链效率的打法亦成效显著,相比同受疫情影响较大的22Q2,公司Q4毛利率也明显提升1.3pct;且在受疫情影响较小的11月,依然实现GAAP层面盈利,公司内生盈利能力稳定提升。当前公司现金和现金等价物为64.9亿,环比22Q3增加6.3亿,现金流稳健。

毛利率环比提升明显,供应链效率优化及商品力建设驱动毛利率持续上行。22Q4公司毛利率达到32.9%,同比+5.2pct,环比+2.9pct。公司Q4毛利率提升部分受益于Q4疫情下囤货需求增加。但剔除疫情影响,毛利率提升趋势同样明显,主要源于供应链效率提升及开发差异化优质SKU提升溢价。公司在商品力建设上持续投入,专注清洁标签及细分人群需求等方向进行商品创新;Q4产品研发费用为2.6亿,占收入比为4.2%。

精细运营下,履约费率、营销费率均明显优化,管理费率平稳。公司Q4履约费率为24.1%,环比降低2.8pct,同比降低8.5pct,仓内人效、履约人效提升持续驱动履约费率逐季改善。Q4销售费用为0.9亿/-74.5%,销售费率为1.5%/同比-5.1pct。转变为效率优先兼顾规模的长效打法后,公司营销开支大幅优化。Q4管理费率为2.4%,保持平稳。

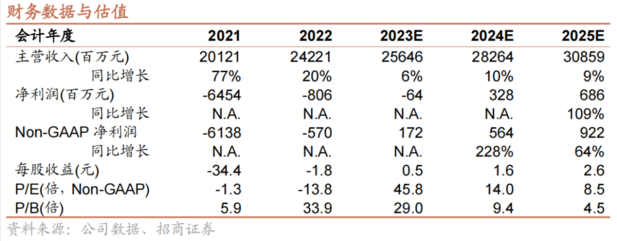

投资建议:当前公司现金流稳健,预计2023年继续保持Non-GAAP盈利。长期看,即时零售空间广,前置仓优于品控精于生鲜,是平台模式的重要补充。叮咚作为前置仓领先玩家,先发优势+聚焦主业+规模领先+强商品力,用户体验和黏性好。预测公司23E/24E/25E收入为256.5/282.6/308.6亿,Non-GAAP净利为1.7/5.6/9.2亿,维持“强烈推荐”评级。

风险提示:疫情波动风险;宏观经济风险;市场竞争加剧。

分析师承诺

负责本研究报告的每一位证券分析师,在此申明,本报告清晰、准确地反映了分析师本人的研究观点。本人薪酬的任何部分过去不曾与、现在不与,未来也将不会与本报告中的具体推荐或观点直接或间接相关。

评级说明

报告中所涉及的投资评级采用相对评级体系,基于报告发布日后6-12个月内公司股价(或行业指数)相对同期当地市场基准指数的市场表现预期。其中,A股市场以沪深300指数为基准;香港市场以恒生指数为基准;美国市场以标普500指数为基准。具体标准如下:

股票评级

强烈推荐:预期公司股价涨幅超越基准指数20%以上

增持:预期公司股价涨幅超越基准指数5-20%之间

中性:预期公司股价变动幅度相对基准指数介于±5%之间

减持:预期公司股价表现弱于基准指数5%以上

行业评级

推荐:行业基本面向好,预期行业指数超越基准指数

中性:行业基本面稳定,预期行业指数跟随基准指数

回避:行业基本面转弱,预期行业指数弱于基准指数