(网经社讯)近日,阿里老员工元安(花名)发表万字离职感言,谈及阿里的发展历程、现存问题及相关建议,马云也对该帖子进行了回复与点赞。在此背景下,本着友善提醒、共同推进平台健康发展的初衷,网经社推出《AI视角下互联网公司“大厂病”问题、根源与解决方案”系列大型策划》(详见网经社专题:网经社大型策划——AI视角下互联网公司“大厂病”问题、根源与解决方案系列https://www.100ec.cn/zt/dcahdcb/),从阿里系(包括阿里巴巴集团、淘天集团、虎鲸集团、本地生活集团、菜鸟网络、蚂蚁金服集团等)切入,延伸至头部互联网大厂包括腾讯集团、京东集团、拼多多、抖音集团、快手、美团、携程、滴滴出行等,以及知名MCN机构包括谦寻、美腕(美one)、无忧传媒、宸帆、东方甄选、交个朋友、遥望科技、三只羊、辛选集团等。该系列借助AI大模型,通过客观、系统分析,并给出对应建议(AI生成内容或存在偏差,内容仅供参考)。

菜鸟网络作为中国物流科技的领军企业,正经历着从高速扩张期向高质量发展阶段的战略转变。然而,在这一转型过程中,集团内部难免暴露出一系列深层次问题,这也是众多互联网大厂存在的通病。本文分析了菜鸟网络面临的问题、根源,并提出相应的解决方案,为菜鸟网络及同行提供参考,有则改之无则加勉。

撰写 | DeepSeek

编辑 | 林外鸟

审稿 | 云马

配图 | 网经社图库

一、 菜鸟网络发展现状

菜鸟网络作为阿里巴巴旗下的智慧物流平台,近年来在全球化扩张、技术创新及业务模式调整等方面取得显著进展,但也面临市场竞争加剧、盈利压力及战略定位调整等挑战。

1. 全球化布局加速,国际业务成增长引擎

欧洲本地化运营:依托“全球5日达”服务,菜鸟在欧洲建立多个自营分拨中心,2025年奥运期间法国专仓单量增长200%。

香港本地化落地:2025年推出“菜鸟EASY寄”C2C快递服务,承诺“次日达”,并合作iHerb等品牌优化本地仓配。

2. 技术创新与智能化升级

无人配送规模化:截至2025年,菜鸟“小蛮驴”无人车累计配送超1000万件,成为全球最大无人快递车队。

AI与大数据应用:优化跨境物流算法,整合气象、交通数据提升时效预测准确率,妥投率达99%。

3. 国内业务调整与竞争挑战

战略收缩与聚焦:2024年撤回港股IPO后,菜鸟加速与阿里电商业务整合,国内部分团队(如电子面单、供应链解决方案)移交淘天集团,专注物流履约。

自营快递“菜鸟速递”:主打半日达、送货上门,但面临顺丰、京东物流的高端市场竞争,服务质量仍有提升空间。

二、 深度剖析:内部核心问题、矛盾、顽疾及根源

2.1.战略定位的模糊性与执行摇摆性

问题表现

(1)“平台”与“运营”的边界模糊:合作与竞争的失衡

菜鸟网络最初定位为“物流平台技术提供方”,旨在通过数据和技术整合社会化物流资源(如通达系快递),提升整体物流效率。然而,近年来菜鸟逐步向“深度运营”倾斜,自建多个物流基础设施,包括:

菜鸟直送(原丹鸟):对标京东物流,提供仓配一体化服务,直接介入末端配送;

菜鸟驿站:覆盖全国超10万个社区,掌控末端履约节点;

仓配网络:自建智能仓储体系,与天猫超市、淘系电商深度绑定。

这种“既做裁判员,又做运动员”的模式,导致与生态合作伙伴(如中通、圆通、韵达等)的关系微妙。通达系快递企业依赖菜鸟的数据和技术支持,但同时也担忧菜鸟的“自营化”会侵蚀其市场份额。例如,菜鸟驿站的“最后一公里”布局,直接影响了通达系的末端网点利益,部分快递公司开始尝试自建驿站或与竞对合作(如拼多多的极兔),以降低对菜鸟的依赖。

核心矛盾点:

信任损耗:合作伙伴担心菜鸟未来可能进一步蚕食其业务,导致合作积极性下降;

资源内耗:菜鸟在自营与平台模式间摇摆,部分资源重复投入(如末端配送网络),未能最大化协同效应。

(2)多元化扩张与核心聚焦的矛盾:资源分散,优势难聚焦

菜鸟的业务版图不断扩张,涵盖:

国际物流(如eHub全球枢纽、跨境包裹网络);城乡末端物流(菜鸟乡村、共配模式);供应链解决方案(为品牌商提供全链路物流服务);科技输出(如物流无人车、AI预测算法等)。

尽管多元化布局有助于增强综合竞争力,但也带来资源分散、核心能力稀释的问题。例如:

国际物流虽增长迅速,但受地缘政治影响(如欧美对数据安全的审查),投入回报周期长;

城乡物流需要长期下沉市场培育,短期难见盈利;

科技研发投入大,但商业化落地速度不及预期。

相比之下,菜鸟的核心物流网络(如国内电商快递)的体验提升并未形成绝对壁垒。京东物流凭借“仓配一体化”和高效配送树立高端标杆,顺丰在时效和服务上仍占据优势,而菜鸟依赖的通达系在服务质量(如送货上门率)上仍存在短板。

(3)长期愿景与短期KPI的冲突:生态健康 vs. 财务目标

菜鸟的长期愿景是“打造全球智慧物流网络”,强调开放协同。然而,在阿里巴巴集团整体降本增效、追求盈利的背景下,菜鸟面临短期KPI压力,导致部分举措与生态健康相悖:

挤压合作伙伴利润空间:例如,通过算法优化降低快递派费,或要求通达系承担更多成本,影响其服务质量;

自营业务优先导流:天猫超市订单倾向使用菜鸟直送,削弱通达系业务量;

资本市场期待:菜鸟独立上市传闻不断,短期财务指标(如营收增速、利润率)可能优先于生态协同。

深层次原因

(1)生态位定义不清:在阿里大体系中的角色冲突

菜鸟的定位受阿里巴巴集团战略影响较大,与天猫淘宝、蚂蚁集团、阿里云的协同尚未完全理顺:

与天猫淘宝的绑定:菜鸟需优先服务淘系电商,但淘系增长放缓后,菜鸟需拓展外部客户(如拼多多商家),却面临竞对限制;

与蚂蚁的协同:物流金融(如供应链贷款)本可深化,但蚂蚁监管调整后进展缓慢;

与阿里云的技术协同:物流大数据与云计算结合潜力大,但实际落地效果有限。

核心问题:菜鸟究竟是“阿里生态的服务者”还是“独立发展的物流巨头”?集团战略摇摆时,菜鸟容易陷入被动。

(2)对“平台价值”的认知偏差:赋能还是控制?

真正的物流平台应通过技术赋能合作伙伴,而非替代他们。但菜鸟的“自营化”倾向让通达系感到威胁,导致:

合作伙伴的防御心态:如中通加大自有技术投入,减少对菜鸟系统的依赖;

生态粘性下降:极兔、抖音电商等新兴平台选择与菜鸟竞对合作,削弱其行业影响力。

(3)市场压力与战略定力不足:应对竞争的仓促调整

面对京东物流(高端仓配)、顺丰(时效快递)、极兔(低价市场)的差异化竞争,菜鸟的策略有时显得被动:

仓促跟进京东模式:自建仓配,但成本高且体验未显著超越;

应对极兔价格战:通过补贴争夺市场份额,却影响通达系利润,导致服务质量下滑;

国际物流受政策影响:如美国对TikTok的禁令让菜鸟在欧美市场的扩张更加谨慎。

2.2 组织架构复杂性与协同壁垒

问题表现

“烟囱式”结构突出: 国内业务、国际业务、供应链、科技、末端(驿站)等事业部相对独立,各自为政,数据、资源、流程互通不畅,“部门墙”厚重。

跨BU/子公司协同成本高昂: 涉及多部门协作项目(如跨境业务需联动国际、国内仓配、关务、技术),沟通链条长,决策缓慢,责任推诿现象时有发生。

与阿里生态协同效率不足: 与淘宝天猫的流量策略、营销活动、商家政策对接并非无缝,与阿里云的技术协同深度有待提升,与蚂蚁的金融服务整合亦有优化空间。

层级冗余与决策缓慢:伴随规模扩大,管理层级增加,一线反馈与市场变化传递至决策层速度变慢,敏捷性下降。

深层次原因

高速扩张期的“补丁式”生长: 新业务、新区域拓展多以独立BU形式设立,缺乏顶层设计的统一架构蓝图与整合机制。

考核机制导向偏差:BU独立KPI强化局部利益,缺乏强有力的、可衡量的横向协同考核指标。

缺乏强有力的“横向拉通”组织与权威: 现有PMO或协同部门权限不足,难以有效推动资源整合与流程穿越。

文化与信任基础有待夯实: 不同背景团队(如互联网科技人才与物流运营人才)融合不足,存在认知与工作方式差异,信任建立需时日。

2.3 技术雄心与实际落地效果的落差

问题表现

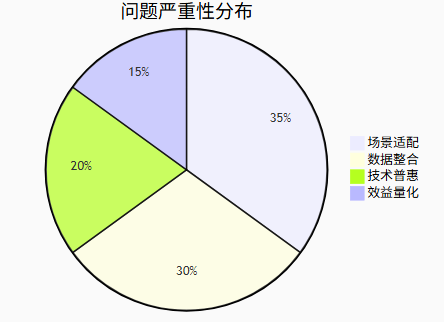

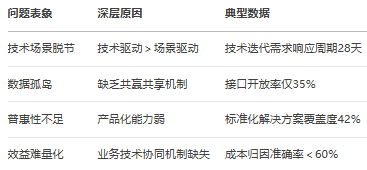

技术研发与业务场景脱节:部分先进技术(如早期某些AGV型号、复杂算法)在真实、复杂、多变的物流场景中(如大促洪峰、非标仓库环境、末端复杂交互)稳定性、适用性不足,投入产出比低。

“数据孤岛”阻碍智能进化: 各业务线、各合作伙伴系统数据标准不一,接口开放程度有限,数据割裂导致全局优化(如全网路由规划、库存协同)难以实现,算法潜力无法完全释放。

技术普惠性不足:先进技术多用于自营或核心合作伙伴,广大中小物流企业和网点难以低成本获得有效技术赋能,平台技术外溢效应受限。

技术投入巨大但显性效益难量化: 在成本节约、效率提升、体验改善方面的具体贡献度有时难以清晰剥离和衡量。

深层次原因

技术驱动 vs 场景驱动失衡: 有时过于追求技术先进性本身,对实际运营场景的复杂性、成本约束、人员操作习惯等理解不够深入。

开放生态下的数据整合困境: 数据作为核心资产,合作伙伴对共享存在顾虑,缺乏互利共赢的数据共享机制与标准。

技术产品化与商业化能力待提升: 将技术能力转化为标准化、易部署、可盈利的产品或服务对外输出,存在挑战。

缺乏技术与业务深度融合的机制:技术团队与一线运营团队长期、深度的共同工作与反馈闭环不足。

2.4成本控制与规模效应的非线性困境

问题表现

规模不经济现象显现: 在部分区域、部分业务线,伴随规模扩大,管理复杂度、质量风险、末端配送成本上升速度超过规模带来的边际成本下降速度。

隐形成本高企: 跨部门协同成本、技术试错成本、生态治理成本(如管理、激励、约束海量加盟商/驿站)、客户投诉与逆向物流成本等容易被忽视。

精细化成本核算与管理不足: 难以精确核算到具体产品、线路、客户、环节的真实成本,影响定价决策与资源优化配置。

末端成本压力持续增大: 驿站/快递员作为服务最终触达点,面临派费上涨空间有限、服务质量要求提升、投诉压力大的矛盾,影响网络稳定与服务质量。

深层次原因

业务复杂度远超预期: 全链路、多业态、全球化运营带来的复杂度,使得成本控制模型失效。

“成本转嫁”模式不可持续: 过去通过平台议价能力向合作伙伴转嫁成本压力的空间逐渐缩小,甚至引发反弹。

缺乏全链路成本视角与工具: 局限于局部环节优化,缺乏贯穿商流、物流、资金流的全局成本洞察与优化能力。

末端网络治理模式挑战: 对庞大且分散的加盟商/驿站网络,如何平衡成本、效率、质量、稳定性是持续难题。

2.5人才结构与组织活力面临的挑战

问题表现

关键人才结构性短缺:兼具深厚物流行业经验与前沿科技视野的复合型领军人才稀缺;精通全球化供应链运营、跨境物流的专业人才不足;一线具备数字化思维与操作能力的运营骨干缺乏。

文化融合与活力激发不足: 阿里系互联网文化、外聘职业经理人文化、传统物流文化之间需要更好融合;大公司病(层级、流程)可能抑制创新活力;股权激励等长期激励对非核心高管覆盖有限。

人才发展与赋能体系待完善:针对不同序列(科技、运营、管理)员工的清晰发展路径和赋能机制有待加强,尤其是一线员工的技能提升和职业发展通道。

深层次原因

行业特性与人才供给矛盾:物流行业长期被视为劳动密集型,高端人才吸引力相对不足;科技人才对物流行业复杂性的理解需要时间沉淀。

高速发展期的管理挑战: 业务跑得快,组织能力、文化建设、人才发展体系需要时间沉淀和持续投入。

激励机制的广度与深度:如何设计覆盖更广泛核心骨干、更具长期导向、且与平台生态价值创造相匹配的激励机制是难题。

三、 系统根治:策略性建议与实施路径

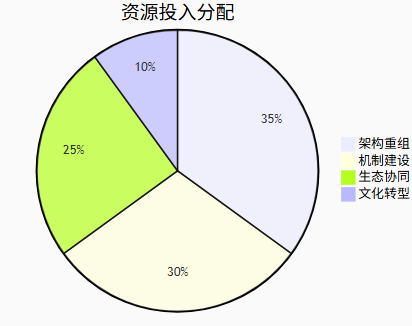

3.1重塑清晰、聚焦、可持续的战略定位

坚定“智能物流平台核心”定位:

明确核心价值在于“连接”与“赋能”,而非取代合作伙伴。收缩或剥离与核心平台定位冲突过大的重资产运营业务(或明确其仅为特定场景的补充和实验田)。

将资源重点投入到提升平台基础设施(数据、算力、网络)、关键核心技术(自动化、AI、IoT)、行业标准制定、生态规则建设上。

强化与阿里生态的战略协同与边界清晰化:

与集团共同制定清晰的协同路线图,明确与电商、云、金融等板块的责权利边界与价值交换机制。确保菜鸟战略服务于集团整体目标,同时保持必要的独立性和资源保障。

建立分层分级的业务组合管理:

明确核心业务(平台基础设施、国内骨干网络优化)、战略增长业务(国际物流、供应链解决方案)、新兴机会业务(如绿色物流科技)。

根据战略重要性分配资源,建立差异化的投资回报评估标准和考核周期(核心看效率与生态健康度,增长业务看市场份额与模式验证,新兴业务看创新性与未来潜力)。

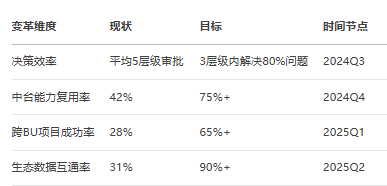

3.2 推动组织深度变革,打破协同壁垒

向“敏捷型+平台型”组织进化

优化顶层架构:在保持BU专业性的基础上,增设或强化强有力的“横向拉通”组织(如“首席协同官”或升级的PMO办公室),赋予其跨BU资源调配权、协同项目审批权和考核权。聚焦核心价值流(如端到端客户体验、关键产品线)。

推行“部落制”或“大中台”: 将通用能力(如数据中台、技术中台、算法中心、供应链规划中心、客户体验中心)充分沉淀到强大的共享中台,前线BU聚焦业务创新、客户运营和生态拓展。确保中台能力标准化、模块化、易调用。

大幅精简决策链条:推行“让听见炮火的人决策”,授权一线解决高频、常规问题。建立清晰的授权清单和事后复盘机制。

构建以客户和生态为中心的协同机制

设立“端到端流程Owner”:为关键客户旅程(如跨境购物履约、大件送装一体)设立跨职能负责人,对全流程效率和体验负责。

改革考核体系:大幅提升跨BU协同指标在整体KPI中的权重(如联合项目成功率、客户满意度提升、生态伙伴满意度)。引入“内部客户”评价机制。

建立开放透明的协同平台:升级内部协作工具,强制关键项目信息、进度、风险在平台共享。定期举行跨BU战略对齐会和问题解决工作坊。

深化与阿里生态的协同

建立联合作战室:与淘宝天猫、阿里云、蚂蚁等核心板块建立常态化的联合规划、联合研发、联合营销机制。共同定义关键协同场景和衡量标准。

推动系统级对接:确保底层系统(订单、库存、物流、支付、风控)的深度集成与数据无缝流动,消除信息断点。

3.3 以价值创造为核心,推动技术务实落地与开放赋能

坚持“场景驱动、价值导向”的技术路线

建立“技术-业务”联合攻坚团队: 技术研发人员必须深度嵌入业务场景(如常驻仓库、转运中心、驿站),与运营人员共同定义问题、开发方案、验证效果。建立快速反馈与迭代闭环。

推行“MVP”与“爬坡式”推广:新技术先在限定场景小范围验证(MVP),验证价值与可靠性后,再分阶段、分区域逐步推广,严格控制风险。

聚焦高ROI技术领域:优先投入能显著降本(如自动化分拣、路径优化)、提效(如智能调度、预测补货)、改善体验(如精准时效预测、可视化、无人配送探索)且具备规模化应用潜力的技术。

打破数据孤岛,构建“数智化物流大脑”

主导建立生态数据标准与开放协议:联合核心合作伙伴、行业协会,制定统一的数据采集、传输、安全、隐私保护标准。

打造互利共赢的数据共享平台:设计清晰的数据价值交换机制(如提供更优算法、更精准预测、更高效工具作为回报),激励合作伙伴自愿共享脱敏数据。确保数据主权清晰。

构建统一的数据中台:整合内外部多源异构数据,提供强大的数据存储、计算、分析和可视化能力,为全局优化提供支撑。

加速技术产品化与普惠化

将核心能力封装为标准SaaS产品:如智能仓储管理系统(WMS)、运输管理系统(TMS)、路径优化引擎、需求预测工具等,降低中小企业使用门槛。

建立开放平台(API集市):将物流能力(查询、下单、跟踪、电子面单、仓储服务)标准化、接口化,方便ISV和商家快速集成。

【小贴士】

网经社深耕数字经济行业18年,长期关注物流科技,旗下物流科技台(DR.100EC.CN)重点报道、研究与服务的有:(1)综合电商物流类:菜鸟网络、京东物流、苏宁物流、安迅物流等;(2)跨境物流类:运去哪、递四方、纵腾集团、递一物流、跨境好运、佳成国际、飞盒跨境等;(3)即时物流类:达达快送、美团配送、蜂鸟配送、宅急送、顺丰同城、驹马物流、帮啦跑腿等;(4)仓储物流:派迅智能、海柔创新、Syrius炬星、大健云仓、酷仓宝、发网、闪电仓等;(5)货运O2O类:UU跑腿、闪送、送件侠、快狗打车、货拉拉、滴滴货运等;(6)第三方快递:顺丰、申通快递、极兔速递、中通快递、韵达等;(7)最后一公里:丰巢、菜鸟驿站、妈妈驿站、近邻宝、兔喜生活、格格、熊猫快收等;(8)智慧物流服务商:地上铁、鸭嘴兽、风火递、快运兔、马路创新、货速达、擎朗智能等;(9)大宗物流网络类:网盛运泽、传化智联、雅澳、好运鸽等; (10)物流供应链类:普洛斯、日日顺、安能物流、健安供应链、瑞云冷链等。

网经社物流科技台(LT.100EC.CN)是专业物流科技门户,有行业咨询、行业研究、行业数据等系列报道,提供媒体、报告榜单、融资、会议、营销、供应链融资等服务,是物流科技从业者、媒体、投资者、用户的首选平台。(如果您是业内人士,欢迎合作咨询加微信xx726ysy,请务必备注姓名+单位+职务)