(电子商务研究中心讯)一、事件

中通(ZTO.N)披露2017年四季度业绩:公司单季度实现业务量20.15亿票,同比增长35.8%;营业收入43.31亿元,同比增长35.7%;单季度调整后净利润12.65亿元,同比增长71.0%。

2017全年,公司包裹数量达到62.19亿件,同比增长38.3%;收入实现130.60亿元,同比增长33.4%;全年调整后净利润32.29亿元,同比增长49.2%。

二、点评

(一)公司数据点评

1.2017以高增速收官,四季度增速略逊于前三季度

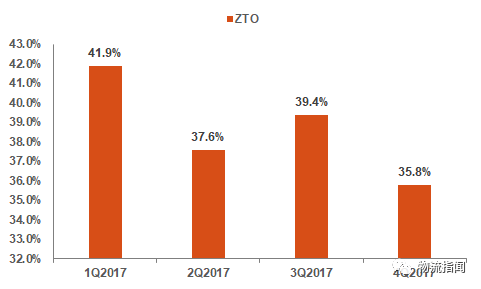

2017是中通快递在增速上远超行业的一年,从1Q至4Q,中通快递的业务量增速分别为41.9%、37.6%、39.4%与35.8%,其中四季度收入稍逊,我们认为一方面符合了17年快递全行业的增速趋势,另一方面,由于4Q是行业旺季,各家快递公司都在产能上限运行,亦有大量货源被分流至二线快递处,导致了四季度公司增速不及前三季度。整体来说,公司作为行业规模第一的龙头公司,全年包裹量增速38.3%,超出行业增速10个百分点,市场竞争力再次充分体现。

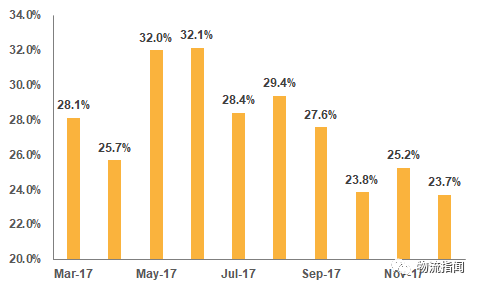

图1:2017年快递业逐月业务量增速(%)

资料来源:国家邮政局,天风证券研究所

注:为表示趋势,表格中剔除了17年1、2月份受春节假期扰动较大的数字

图2:2017年中通快递逐季包裹量增速(%)

资料来源:公司财报,天风证券研究所

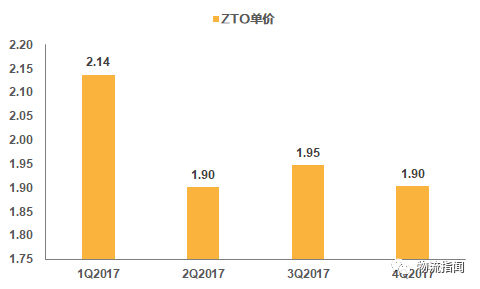

2.直跑、轻量与电子面单,共促四季度单价下行

拆解公司四季度收入,快递收入38.34亿(+26.5%),仍然为主力板块,但快递收入的增长远不如包裹数量增长,主要在于单票包裹的价格有所下行;公司营收的边际增量来自于货代收入部分,四季度实现2.70亿元。

公司单票快递收入的下滑主因来自于以下几个方面:

1)站点式自跑车数量增加,是为单价下滑的主要原因:在来回货源需求重组的线路进行加盟商自跑,带来的是收入口径的缩小,即中转费的减少,但有利于快件时效;

2)包裹重量的下降:公司四季度平均包裹重量为1.15kg,较4Q2016的1.23kg略少,这也是单价下降的一大因素。我们认为重量下降的原因一方面来自于重大件向快运网络分流,另一方面也是收到拼多多这类新兴电商的崛起所带动,轻量件占比提升,导致平均重量下降;

3)电子面单率提升:电子面单的成本较手写面单更低,面单费率也更低。

图3:2017年逐季度ZTO快递单价变化(元/票)

资料来源:公司财报,天风证券研究所

3.成本控制得当,单票运输成本略有增长

中通在过多个季度的财报中已经体现了公司对于成本的控制能力,4季度公司的运输成本为0.75元/票(同比-0.08元/票,环比+0.03元/票),考虑到自跑的增加,实际的运输成本趋势应较这个环比增加的数字略大;单票的操作费环比上基本维持不变,为每票0.38元,四季度的增加主要来自于人力成本,与旺季产能不足有关。

总的来说,公司的成本控制力是同行业中的佼佼者,其中干线方面使用大量自有车辆进行运输,自有车3600辆,比例达到3/4,其中有大量的15-17米大车;另外公司转运中心的自动化率也为全行业领先。

4.或受大客户影响,营业利润率下滑

根据公司电话会议内容,公司收入中大约10%收入贡献给大客户(Key Enterprise Customers),该部分客户为中通直营的客户。大客户的服务符合电商行业C2C向B2C转型、流量集中的特点,但由于大客户的成本中包含了一般成本与派费,导致毛利率相对较低,对公司利润率造成一定影响;叠加公司对于COE(China Oriental Express)的收购事项,公司的毛利率降至31.2%,同比减少5.2个百分点,环比减少5分百分点,单票毛利额为0.67元/票。

从远期来看,公司的愿景在于平衡市场份额与盈利能力,而我们认为从规模效应、成本节约的角度,对市场份额的追逐应是第一要务,因此即便短期对利润率有所影响,但只要是符合行业长期发展规律的措施(例如迎合大客户需求)也会是公司发展的重中之重。

(二)行业启示

中通作为行业的领军企业,不论是在增速和成本控制上都体现出较高的水平,规模效应带来低成本,而更低的盈亏平衡点则带来优质的现金流和更广阔的获取业务的空间,形成良性循环。我们从中通四季报中得到两个感想:

一是干线仍然是加盟制快递成本控制的核心环节,中通的手段较为科学。

加盟制快递不需要负担绝大部分的第一公里和最后一公里服务,主要的成本集中在干线运输与分拣上。就中通而言,干线运输车辆的高自有率一直是它的核心竞争优势:4800辆车辆中3600辆为自有,而自有车辆中又有一半以上为15-17米的大货车。大货车的好处在于平摊了单票成本,以及节约司机的人工费用,积少成多,成为公司业绩领先的重要因素;

二是关于站点自跑。

加盟商互相间的自跑现象在各家公司均存在,即允许某些需求充足的线路上,加盟商进行自跑。自跑的意义在于时效、网络与财务三个方面:

时效上看,自跑节约了预分拣、转运中心分拣等待等环节,是提升时效的利器;

网络上看,自跑是在公司核心转运中心产能存在瓶颈时,扩大网络承载力的方式;

而在财务上,自跑比例的提升则是同时降低了中转收入与中转成本。

我们认为自跑将会是快递网络的一类补充,但快递公司的核心竞争力仍然是自有的干线网络,自跑的有利作用将会在一个较为稳定的程度上发挥。

三、投资建议

中通作为通达系中在规模和成本上都较具优势的一家公司,其经营与财务数据都非常值得我们深思。长期来看,成本上的优势与综合物流能力的提升将会是快递公司构筑护城河的关键。

A股方面,长期应当关注在成本、布局和增速上能够持续领先的标的,推荐增速长期跑赢的韵达股份、估值较低的申通快递、圆通速递,以及龙头优势鲜明、数据商业版图扩张完善的顺丰控股。(来源:天风证券 文/姜明;编选:电子商务研究中心)