(网经社讯)2月3日晚间,“网红电商第一股”如涵控股(RUHN.US)宣布,已与RUNION Holding Limited(母公司)和RUNION Mergersub Limited(母公司的全资子公司)签署合并协议。根据协议,RUNION Mergersub Limited将与如涵控股合并。合并后,如涵控股仍将作为实体存续,并成为RUNION Holding Limited的全资子公司。

网经社注:图片采集自如涵官网

公开资料显示,如涵控股主业为网红运营,为第三方在线店铺的产品提供销售服务,并在网红的社交媒体向第三方商家提供广告服务,于2019年赴美上市。截至2020年9月30日,如涵控股在国内主要社交媒体平台上共有180名签约KOL,粉丝数量共计2.95亿。

去年11月,如涵控股宣布收到来自三位创始人冯敏、孙雷和沈超的非约束性私有化提案,提议以每股0.68美元的价格,收购所有已发行的A类普通股。

根据本次公告,在合并生效前,如涵控股已发行的股票将以3.5美元/股和0.7美元/股的价格被回收或注销。该价格较去年11月24日,即如涵控股收到私有化提议的最后一个交易日收盘价溢价约13.6%。冯敏、孙雷和沈超带头的买方集团等将为RUNION Mergersub Limited提供股权融资。

本次交易中,如涵控股股权价值约2.96亿美元。合并预计于2021年6月30日前完成,完成后如涵控股将正式退市。

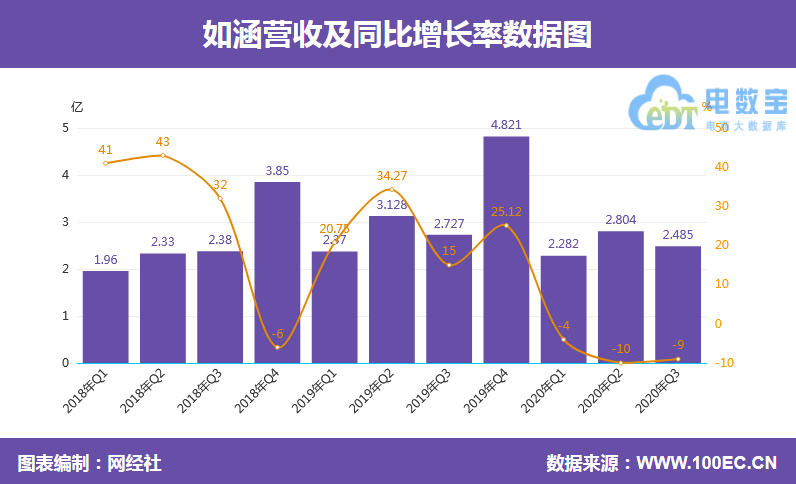

如涵控股公布的2021财年Q2财报显示,第二财季营收2.485亿元,同比下滑9%。如涵自营业务下产品销售收入为1.292亿,减少了37.9%。

值得注意的是,这已是如涵连续三个季度出现营收同比下滑。

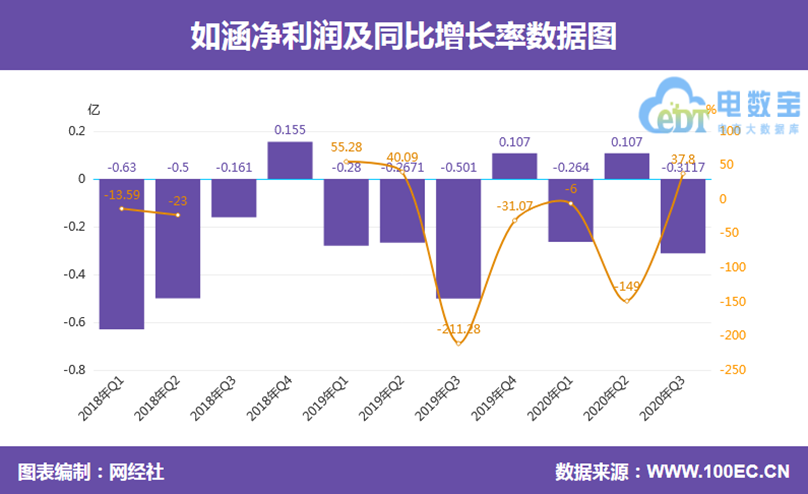

如涵归属于母公司的净亏损为3120万元,同比收窄38%;调整后净亏损2020万元,去年同期净利润250万元,再次扭赢为亏。

如涵在私有化完成后,面对直播电商强监管的情况下,能否在A股续写“网红电商第一股”的新故事,目前尚不得知。