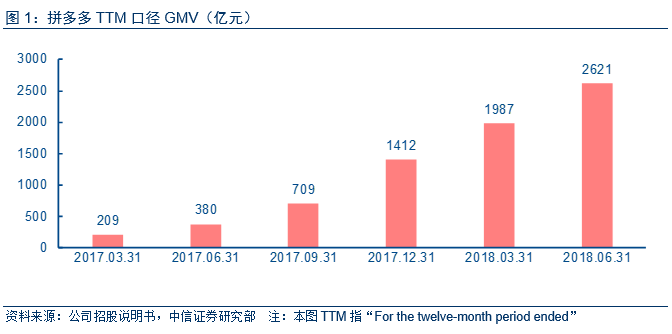

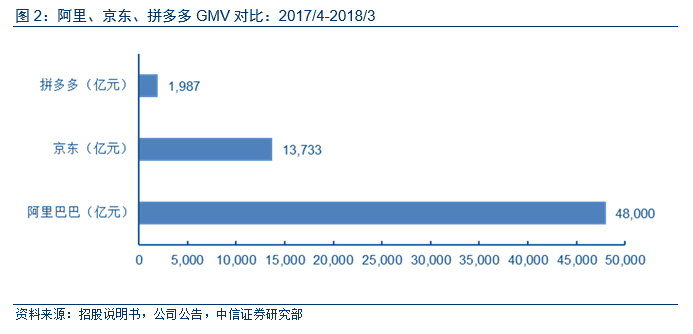

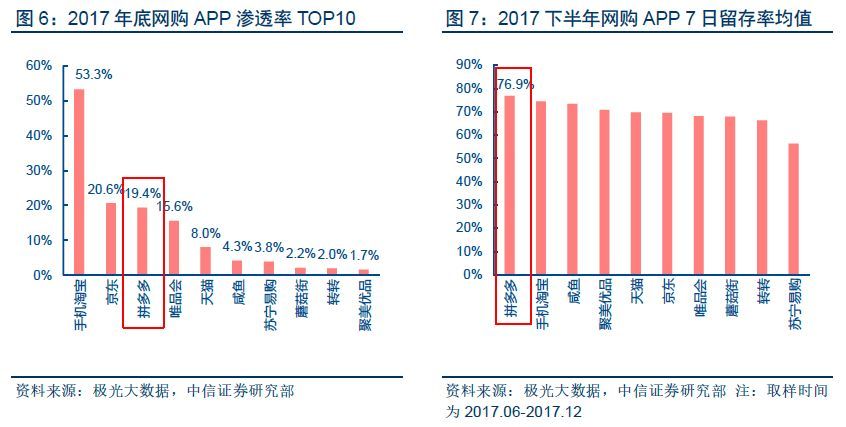

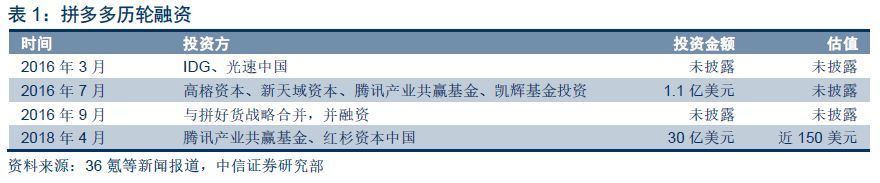

(网经社讯)成立3年,多项指标位居前三甲 。拼多多成立于2015年9月,以“社交拼团”、“极致低价”为特征区别于阿里、京东等传统电商,迅速裂变、高速发展。截至2018Q1,累计12个月口径GMV为1987亿元,位居综合电商第三(同期:阿里4.8万亿,京东1.4万亿);年度活跃用户2.95亿,与京东体量相当(同期:阿里5.5亿,京东3.0亿);2018H1,APP月度活跃用户1.7亿,位居行业第三(淘宝5.5亿,京东2.5亿)。2017/2018Q1,营业收入为17.4/13.8亿元,归属净利润为-5.0/-2.8亿元。创始人黄峥现任公司董事长兼CEO,IPO后持股46.8%、投票权89.8%。

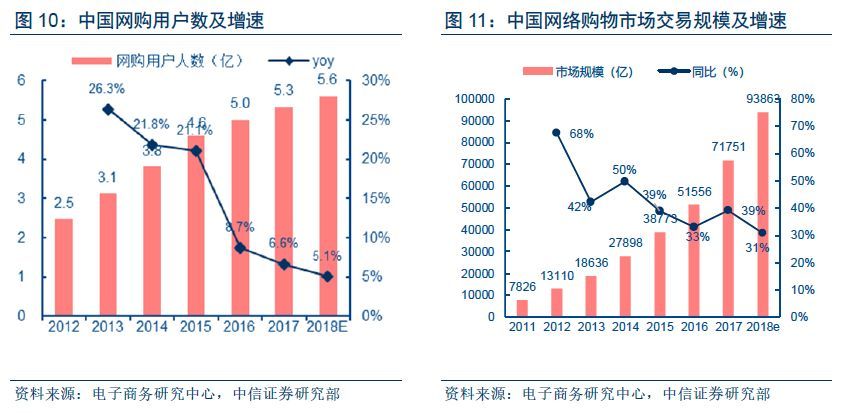

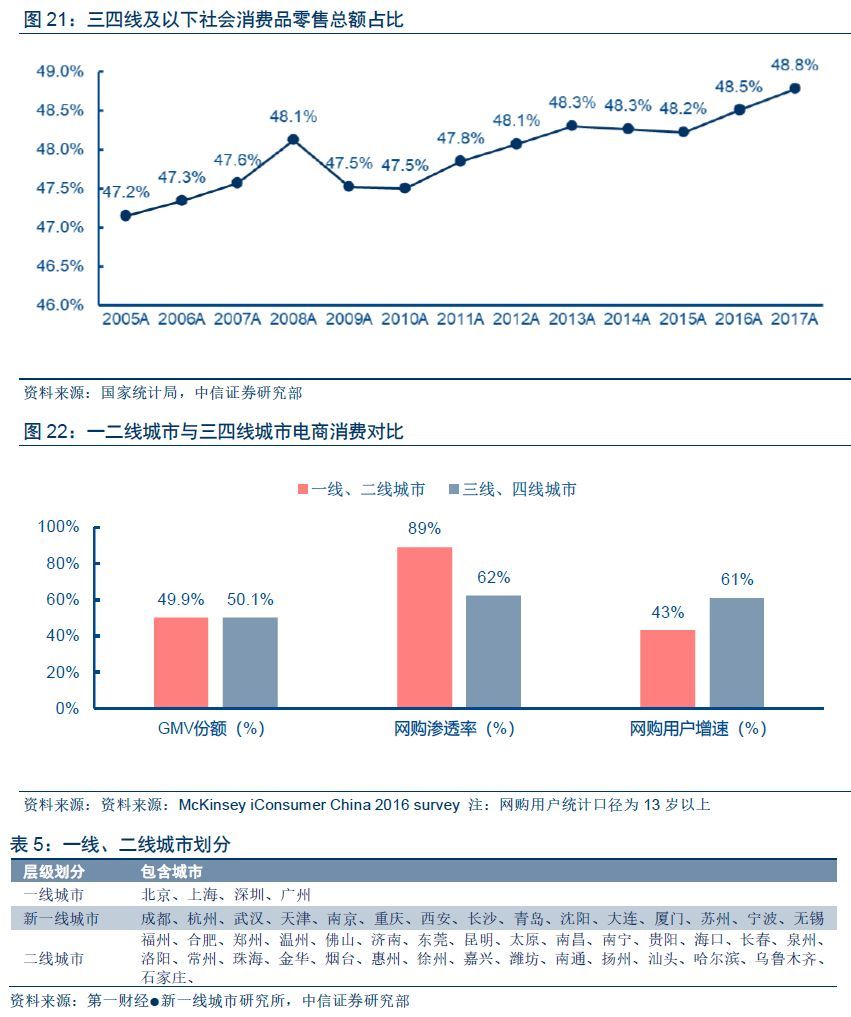

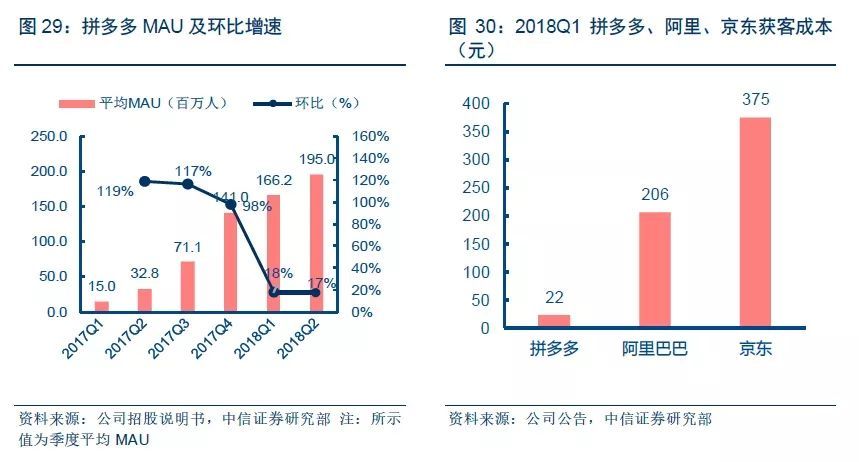

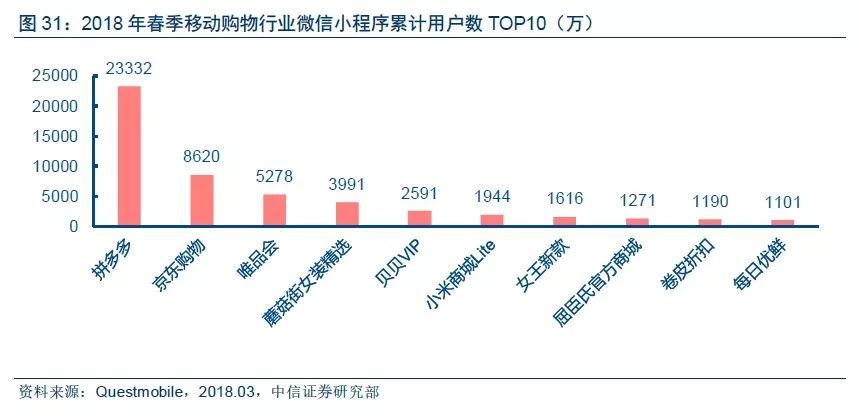

电商行业:红利消退,掘金低线,微信生态崛起。2017年,中国网购用户5.3亿户,增速回落至6.6%;阿里、京东拉新成本均已突破200元。消费升级、渗透率提升推动低线城市成为新的增长点:2005-2017年三四线及以下社消总额占比由47.2%提升至48.8%;2016年低线城市网购渗透率62%/网购用户增速61%,低于一二线城市的89%/43%。腾讯流量赋能(2018Q1微信MAU10.4亿QQ8.1亿小程序4.1亿),资本连接构建生态,微信生态创业者层出不穷,拼多多为典型代表。

商业模式:极致低价+社交拼团,目标中低消费人群,抢占后流量红利时期的流量增量部分;广告模式变现。前端:多流量入口(微信群/公众号/小程序/APP/QQ等),用拼团、减免、砍价等方式鼓励用户转发推荐和拉新,由传统电商“人/流量找货”到社交“货找人/流量”,无需购物车、无需注册,拉新成本仅约为22元。后端:所销售的商品多为工厂直供的无品牌商品,通过社交拼团有效将大量需求汇集到少数SKU上打造爆款,低质低价。收入来源于在线市场服务:1)在线营销服务,即关键词广告和展示广告;2)佣金费用:代微信/支付宝等第三方支付收取0.6%交易手续费。

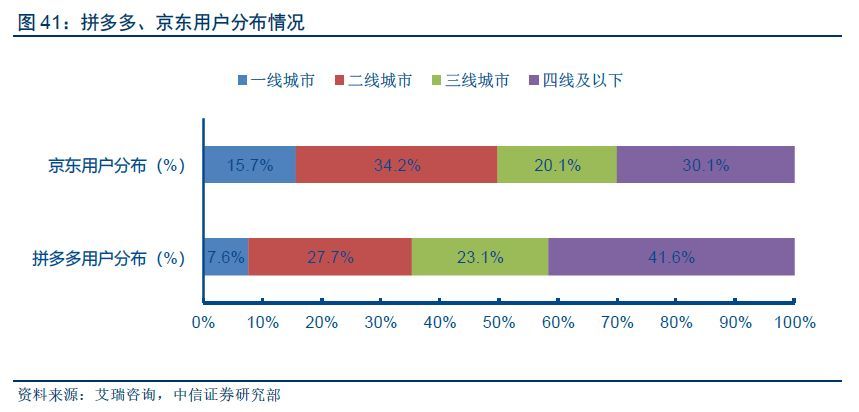

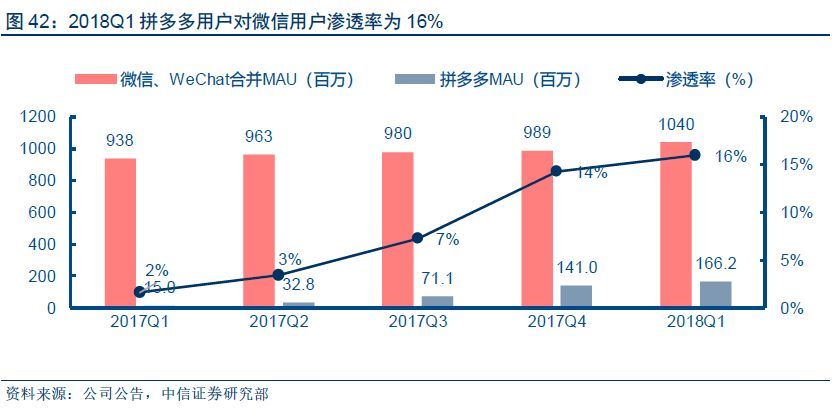

展望未来:短期成长、长期受限,供应链为破局之道。低线红利(拼多多三线及以下用户占比64.7%VS京东50.2%)、社交流量(2018Q1微信渗透率仅16%)、营销获客(2017/18Q1销售费用率77%/88%)三轮驱动,拼多多短期内可保持高速增长。但是,内在基因、外部环境决定了长期发展受限:1)商业模式价值创造有限,对商户、货品掌握力弱,极致低价将导致假货等顽疾难除。2)塑造品牌、服务品牌的能力弱,货币化率天花板低。3)电商之争早已升级为生态系统之争,包括流量运营、仓储物流、支付体系、双线融合等;而生态布局风口期已过。破局方向:从C2C2B到C2B/C2M深度定制,强化品牌塑造能力。

风险因素。销售假货引发诉讼;巨额罚款引发商家维权;海量转发影响微信体验引发腾讯控制流量。

盈利预测与估值。基于低线红利、社交流量、营销投入,预测拼多多2018-20年活跃用户数(TTM)分别为4.1/5.1/5.6亿,GMV分别为3802/6345/8349亿元营业收入分别为84.3/117.1/144.3亿元,归属净利润分别为-12.8/-5.4/-0.07亿元,对应EPS分别为-0.59/-0.25/-0元。参照阿里、京东各发展阶段的估值,给予2018年P/GMV 0.5x,对应市值约1900亿元人民币(约280亿美元),目标价25.0美元,首次覆盖给予“持有”评级。

公司概览:

成立3年,3亿用户“拼出”千亿GMV

爆发式成长为国内第三大电商,用户体量与京东相当

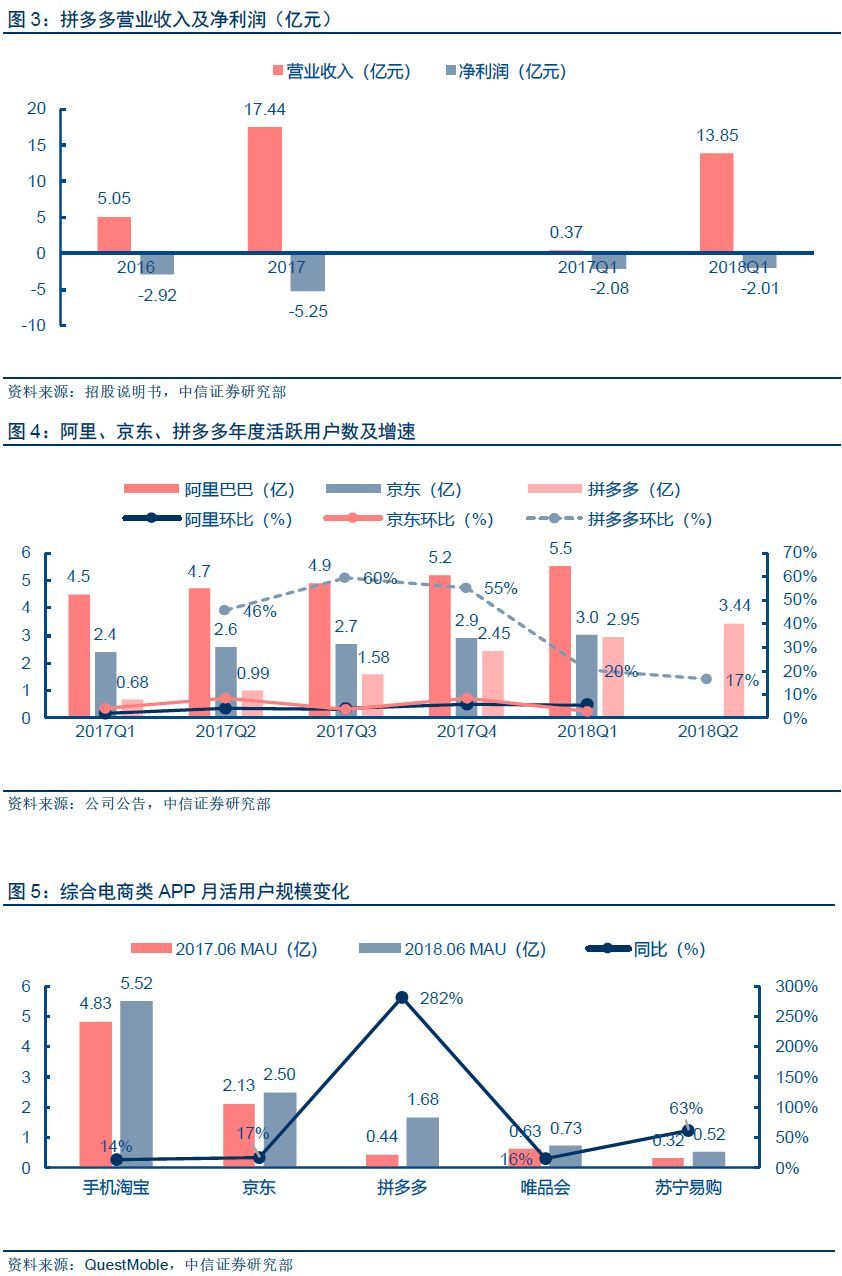

拼多多成立于2015年9月,2015-2018Q2规模呈爆发式增长。2017/2018Q2(TTM) GMV分别为1412 /2621亿元;2016/2017/2018Q1,营业收入分别为5.0/17.4/13.8亿元,净利润分别为-3.2/-5.0/-2.8亿元,成立以来至2018Q1累计亏损13.1亿元。2018Q2年度活跃用户规模达3.4亿,平台入驻活跃商家超100万。

从自营到平台,盈利模式两度转型

发展历程:2015年4月拼好货成立,定位为B2C自营生鲜电商,依托社交平台通过社交拼团形式销售水果。2015年9月拼多多成立,定位为平台型社交电商,品类进一步拓宽,两者共同创始人为黄峥。2016年9月,拼多多与拼好货战略合并,并经历4轮融资。

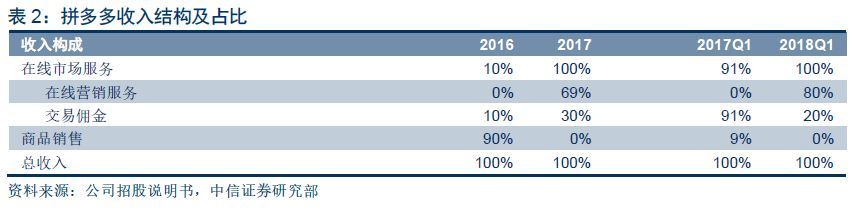

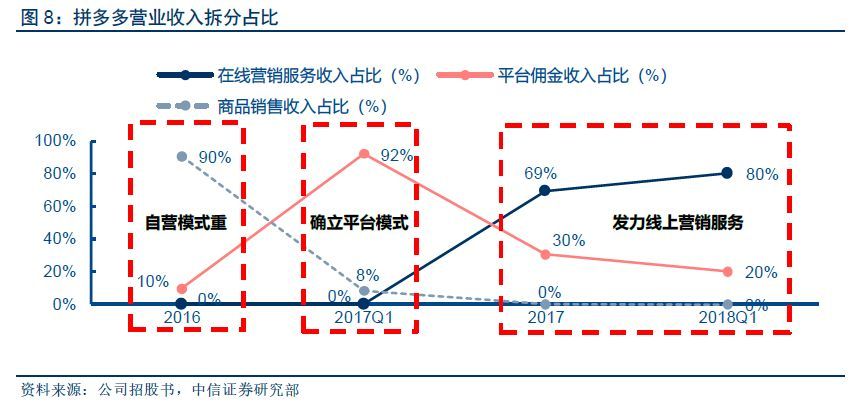

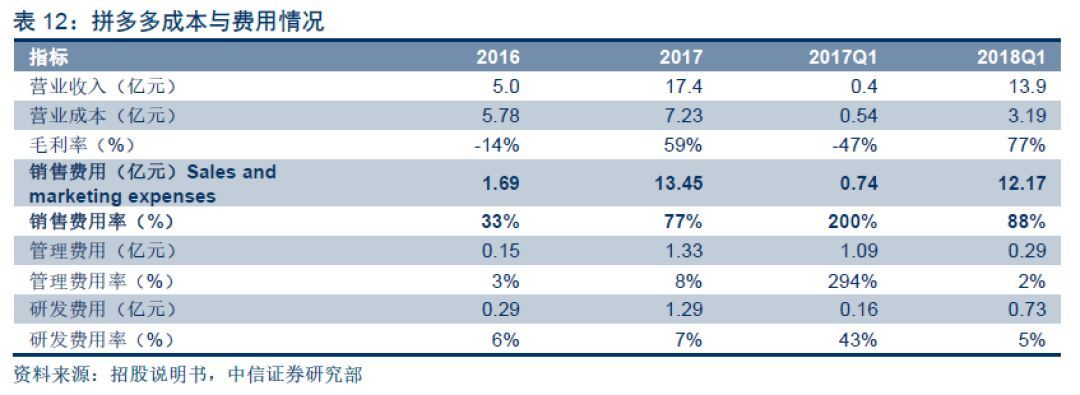

由自营转型平台,发力广告业务。2016年拼多多上线之初自营比例重,盈利模式为赚取商品进销差价,之后由自营转向平台,2017Q1之后彻底抛弃自营业务,逐步将在线营销服务(包括关键词广告、陈列广告等)作为主要收入来源,仅收取较低平台交易佣金(0.6%)。2016年自营商品收入占比达90%;至2017Q1平台交易佣金收入占比达92%,贡献主要收入;2017/2018Q1在线营销收入占比不断提升至69%/80%,成为收入增长的主要驱动力。

创始人黄峥持股46.8%,腾讯持股17.0%

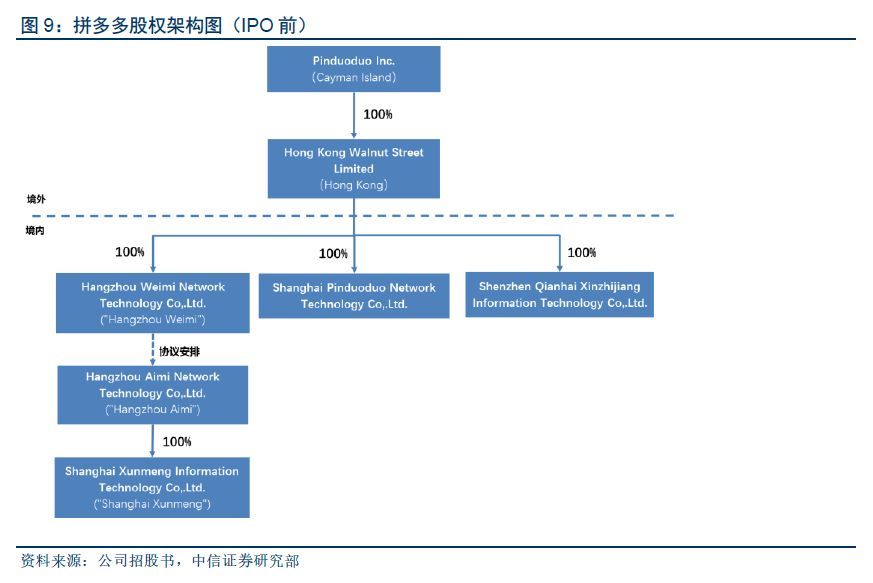

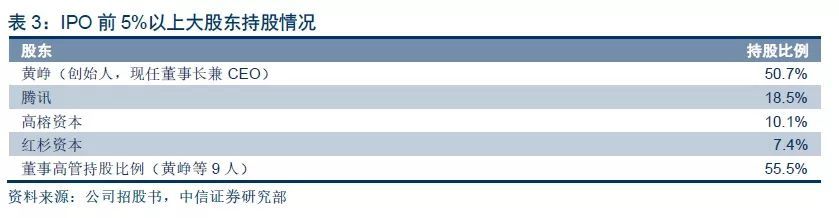

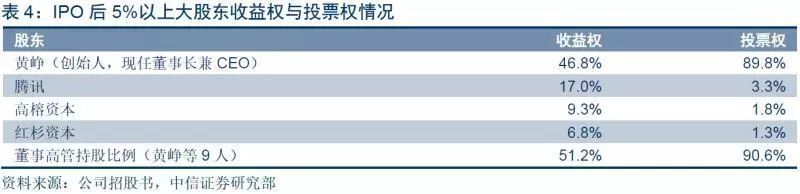

拼多多采用VIE同股不同权架构,创始人黄峥现任公司董事长兼CEO。IPO前,黄峥持股比例为50.7%,腾讯持股18.5%,高榕资本、红杉资本分别持股10.1%、7.4%;除黄峥外,其他董事高管持股4.8%。IPO后,黄峥享有46.8%收益权和89.8%投票权,腾讯享有17.0%收益权和3.3%投票权,高榕资本享有9.3%收益权和1.8%投票权,红杉资本享有6.8%收益权和1.3%投票权,除黄峥外的其他董事高管享有4.4%收益权和0.8%投票权,创始人对公司有绝对控制能力。本次IPO发行ADS(American depositary shares)8,560万股,另承销商行使超额配售权ADS1,284万股,合计发行ADS9,844万股;每ADS发行价为19美元,募集资金总额18.7亿美元,对应上市总市值约210亿美元,上市募集资金主要用于扩大业务规模、技术投入和研发以及一般企业运营(包括将投资或收购一些项目)。

电商行业:

红利消退,掘金低线,微信生态崛起

流量红利消退,寡头格局渐成

电商经历前期高速发展后增长逐步放缓,各品类电商渗透率均大幅提升。2017年,中国网购用户5.3亿户,增速回落至6.6%;网络购物市场交易规模7.2万亿元,同比+39%。消费电子/家用电器/服装品类渗透率较高,2017年达44%/37%/29%。其次为个人护理/医药健康等品类,2017年分别为23%/18%。生鲜/家居品类渗透率较低,2017年分别为2%/18%,未来提升空间较大。

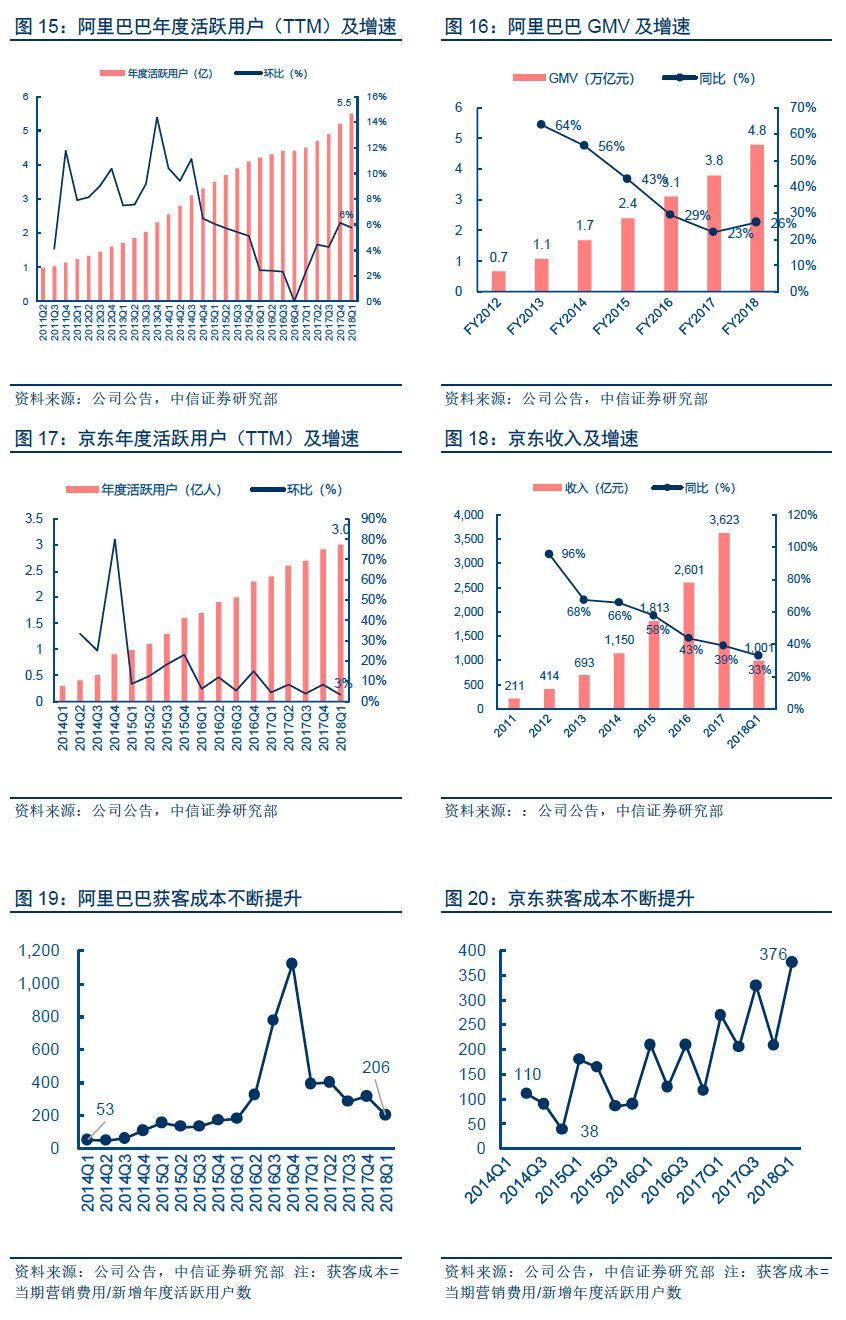

阿里、京东双寡头格局渐成,市场集中度逐步提升。据电子商务研究中心数据,2017年中国B2C市场阿里巴巴和京东占据85%市场份额。据Euromonitor数据统计,中国互联网零售B2C市场CR2由2013年的58%不断提升至2017年的65%。

线上流量红利消退,获客成本不断提升。阿里巴巴、京东年度活跃用户同比增速趋势性下滑,收入、GMV 同比增速逐年下降。获客成本不断提升,阿里获客成本由2013Q1 的53元提升至2018Q1 的207 元。

后流量红利时代低线市场成新增长点

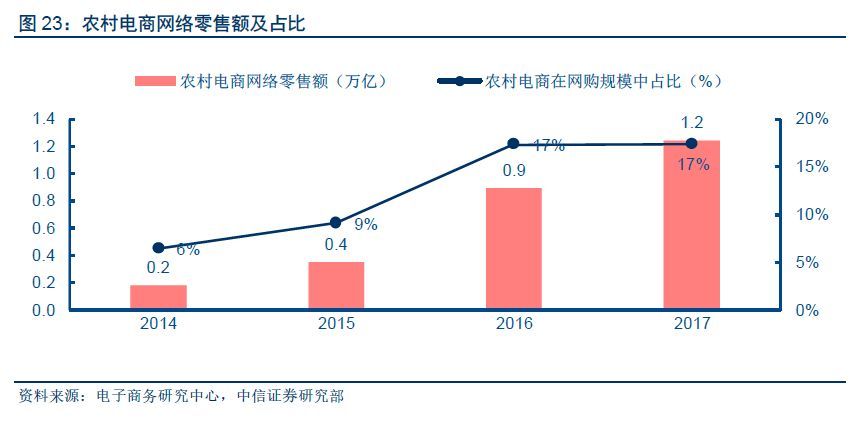

低线城市网购市场广阔,购买力逐步提升。1、低线市场消费能力逐步释放:据国家统计局数据显示,2017年三四线及以下城市社消总额占比逐步提升至49%, ECRC数据显示2017年农村电商零售规模占比提升至17%。2、低线消费市场广阔:根据麦肯锡调研问卷数据,2016年低线城市网购渗透率62%,远低于一二线城市的89%,提升空间大;网购用户增速61%,高于一二线城市的43%。未来低线市场受益于网购渗透率提升和消费升级双重因素叠加。

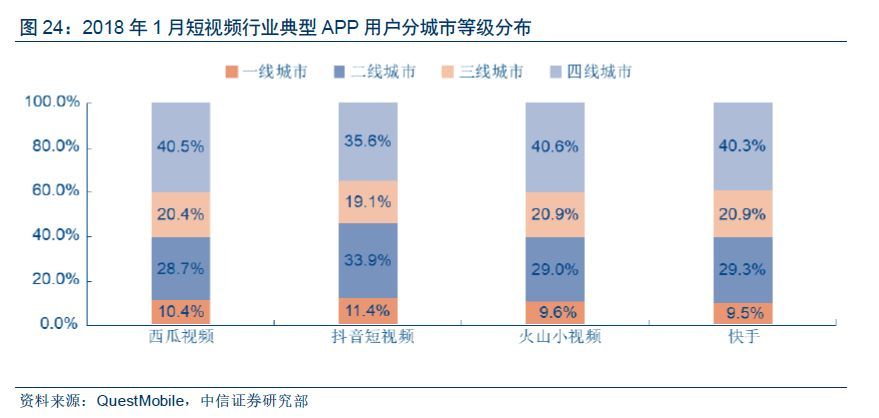

从短视频视角看,低线城市互联网消费新风口。根据QuestMobile,低线城市年轻人规模已达2.12亿,闲暇时间较多,其在互联网泛娱乐业务花费的时间明显多于一二线青年,同时具备较强消费能力。近年,切中低线城市年轻人需求的短视频呈现爆发式增长,西瓜视频/抖音/火山小视频/快手三四线城市用户占比61%/55%/62%/61%。

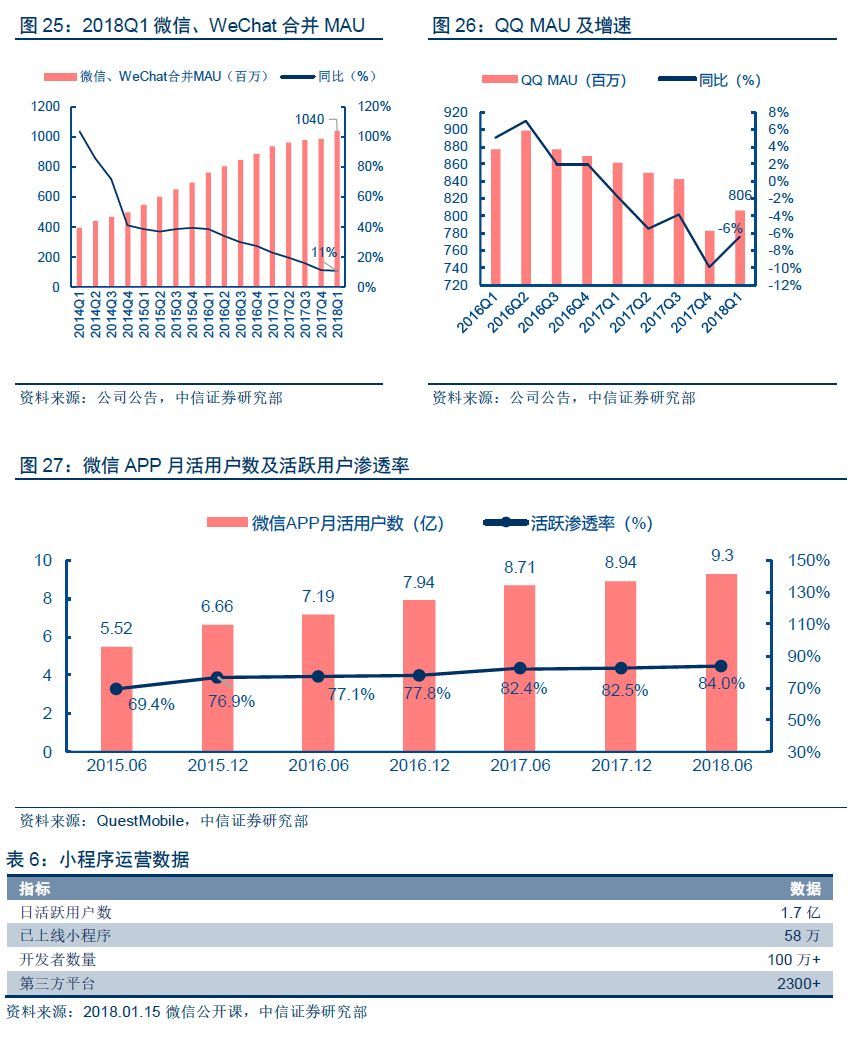

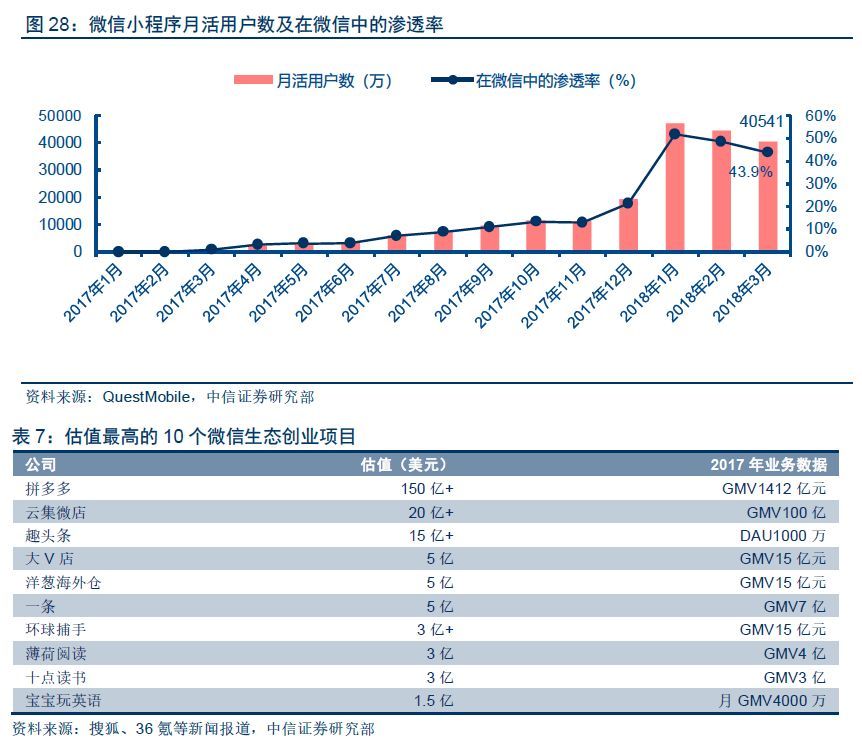

小程序打造开放平台,流量赋能共建生态

腾讯流量赋能、资本连接构建生态,微信生态创业者层出不穷,拼多多是典型代表。腾讯拥有中国最庞大的优质社交流量,2018Q1微信月活用户数超10亿,活跃用户渗透率达84%,QQ月活用户超8亿。2017年初上线小程序,将优质社交流量开放给合作伙伴,通过参股不控股的形式连接优秀的创业者,打造开放共赢的互联网生态。2018Q1小程序月活用户达4.1亿,在微信中渗透率达到44%。

商业模式:

极致低价+社交拼团,目标中低消费人群

前端:多流量入口,低成本获客,“社交拼团”高效分发

十亿级社交流量裂变。拼多多的流量入口包括微信公众号、微信小程序、拼多多独立APP等,拼团链接可通过微信、QQ等分享给好友,新用户无需单独注册,使用微信账户即可参与。2018Q1拼多多APP月活1.7亿,拼多多微信小程序累计用户数达2.3亿。腾讯庞大社交流量为拼多多的爆发性增长提供土壤,基于微信社交链可实现自发指数级传播裂变。

获客不靠“造节”,人人都是推销员,社交玩法的获客方式更丰富廉价。传统电商获客往往通过打折、“造节”、秒杀、新人红包等营销活动,结合大范围广告宣传等方式吸引用户注册参与实现获客,如天猫“双11购物节”,京东“618年中购物节”。而拼多多基于社交平台熟人转发链接的方式营销,用拼团、减免、砍价等方式鼓励用户转发推荐和拉新,新用户使用微信账户无需注册直接拼团,通过交易本身完成获客,每个转发者都相当于一个推销员,实现低成本自发传播。与传统电商流量相比,社交营销获客成本极低,2018Q1拼多多获客成本仅为22元,远低于阿里巴巴/京东的获客成本206/375元。

从“物以类聚”到“人以群分”。社交拼团是一种创新的高效信息分发方式,将传统搜索电商“人找货”模式变为“货找人”。通过拼团了解人,可用机器算法进行更精准的推荐,极大提升商品流和信息流效率,实现更少SKU更低价格及更好的购物体验。

后端:低价爆款,厂家直销,规模供应

低收入人群定位、爆款策略、去中间化、去品牌化带来极致低价:2017/2018Q1,拼多多成交单量分别为43亿/17亿单,平均每单交易额33/39元。通过社交拼团的方式,聚集消费者规模化需求,高效匹配优质产能,减少流通中间环节,优化供应链效率。所销售的商品多为工厂直供的无品牌商品,平台通过社交拼团有效将大量需求汇集到少数SKU上打造爆款,如“111万单芒果”、“83万件百香果”、“2.6亿包纸巾”。受益于无品牌溢价、直接对接工厂和规模效应,拼多多售价大多低于淘宝、京东商品。

随着淘宝“天猫化”,品牌高端化,阿里减弱对中小商家的流量支持,大量中小商家转移至拼多多。拼多多承接了淘宝大量成熟中小商家,具备完备的经营条件和经营经验,使得拼多多得以快速增长。2017年3月31日拥有活跃商户97000家,到2018年3月31日活跃商户提升至100万家,同比+1030%。

商家入驻门槛低;依赖广告收入和资金占用

公司的主要收入来源于在线市场服务,包括在线营销服务收入和交易佣金收入两部分。

在线营销服务。在线营销服务分为关键词广告和展示广告两种,通过自建在线广告竞价系统向入驻平台的商家提供服务并收取费用。平台商家可通过购买关键词广告使商品出现在用户关键词搜索结果列表中头部位置,或购买展示广告在网页的流量优势位置展示商品。

佣金费用。交易完成后,公司从商家处代微信、支付宝第三方支付平台收取0.6%交易手续费。

拼多多入驻门槛较低,收入形式较单一。拼多多商家入驻收取保证金根据经营品类不同分为1,000/2,000/10,000元三档,平台不收取佣金,仅代第三方支付平台收取0.6%的服务费,与天猫、淘宝、京东等平台入驻资费门槛相比较低。收入来源仅为广告收入及保证金利息,未来有望拓宽收入来源,如店铺装修、数据支持、照片视频拍摄、托管代运营、内容营销、供应链服务等更多收费项目,提升商户黏性同时增厚业绩。

平台模式占用商户资金,现金流良好,现金充裕。2018Q1,拼多多账面现金及等价物86.3亿元,受限制现金(银行保证金等)80.6亿元,合计166.9亿元;应付账款85.9亿元。公司最大的经营性现金流出项为营销费用;鉴于规模快速增长,平台商户资金占用整体呈上升态势,经营性现金流良好,2017/2018Q1经营性现金流净额分别为3.2/6.3亿元。2017/2018Q1,公司利息收入分别为8,078/5,016万元,有效对冲亏损。

展望未来:

短期成长、长期受限,供应链为破局之道

低线红利、社交流量、营销获客三轮驱动,短期有望保持高速增长

低线用户网购红利结束前,拼多多会保持快速增长。在社交流量、资本支持、营销高投入下,拼多多同时享受用户数增加及使用频次的增加。

腾讯体内微信社交用户的渗透率提升空间大。拼多多的崛起基于腾讯体内庞大优质社交流量,2017Q1 拼多多用户在微信用户中渗透率为2%,2018Q1 不断提升至16%,有望进一步提升。

大力投入广告获取腾讯外部流量,有望受益于低线电商渗透率提升及消费升级。为提升品牌知名度及影响力,拼多多大力投入广告宣传,2016/17/18Q1营销费用率分别为33%/77%/88%,曝光度不断提升,有望短期内驱动用户数量和GMV高速增长。

商业模式决定长期发展受限

首先:商业模式价值创造有限,对商户、货品掌握力弱,极致低价将导致假货等顽疾难除。拼多多以低收入人群为目标客群,平台产品定位较低。与中高端商品相比,中低端产品通过规模效益进一步压缩流通环节、提升供应链效率的空间有限,进而能转移给消费者的价值有限。拼多多目标客群购买力弱、价格敏感度高,对平台的忠诚度弱。为保持客户粘性,“极致低价”必然会使商户盈利能力低下,劣质低价甚至假货将成为难以根除的顽疾。

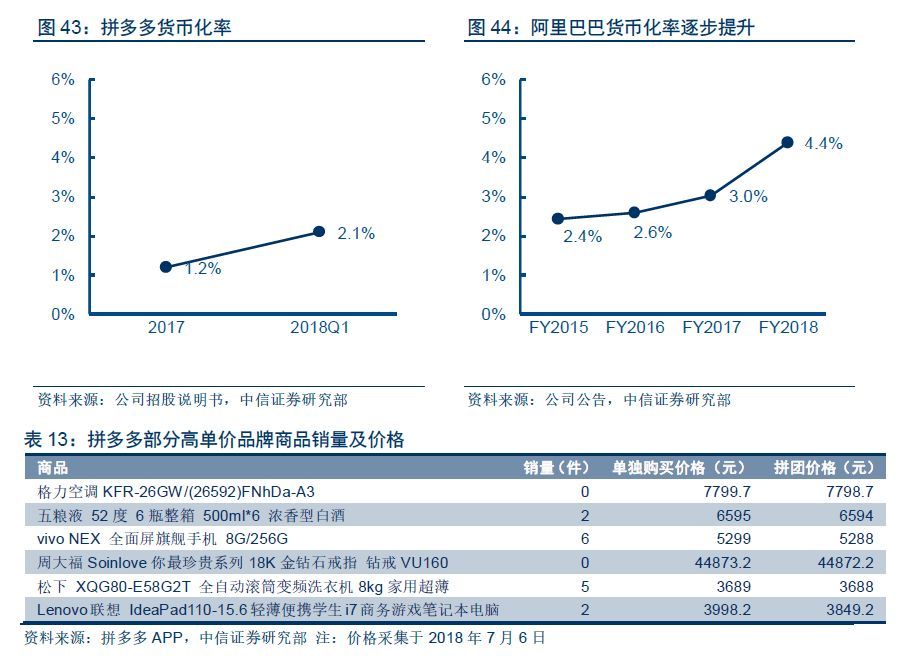

其次:塑造品牌、服务品牌的能力弱,货币化率天花板低。随着阿里由流量运营向消费者运营、顺应消费升级推动天猫品牌高端化,天猫已成为众多品牌的新品首发地、营销阵地,其广告兼具引流、促销、品牌塑造等功能,带动了阿里货币化能力提升,从FY2015到FY2018,阿里巴巴货币化水平由2.4%逐步提升至4.4%。而拼多多商业模式为极致低价、去品牌化,所售商品均为工厂直供的非品牌商品,部分入驻的高端品牌商品销量低,拼团价无优势,缺少效率提升的极致低价难以享受品牌溢价,也难以推动广告收入的多元化。拼多多2017/2018Q1货币化率为1.2%/2.1%,货币化率尚处在较低水平。

战局升级为生态之争,生态建设风口已过

电商平台之争升级生态系统之争,包括流量运营、仓储物流、支付体系、双线融合等。以阿里巴巴为例:阿里拥有天猫、淘宝两大电商平台,自有支付体系支付宝,服务于生态中商户和消费者全面金融需求的蚂蚁金服集团,仓配一体的干线物流菜鸟网络,强大的云计算支持阿里云,收购饿了么完善末端物流即时配送,自建盒马鲜生引领新零售,入股线下零售商布局线下网点资源。阿里巴巴、京东生态体系建设较为完备,生态布局的最佳风口已过,拼多多生态破局难度较大。

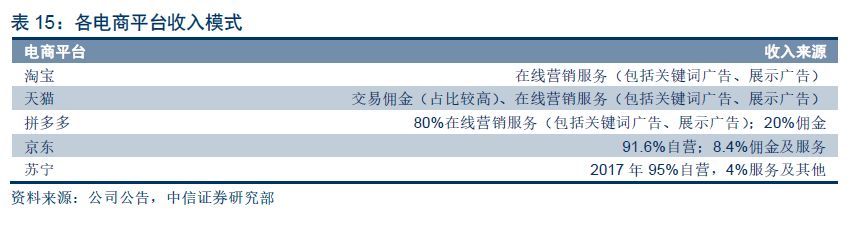

盈利模式对标淘宝,体量差距较大。不同于京东、苏宁的自营为主的收入结构,淘宝、天猫和拼多多主要收入为在线营销服务和佣金,其中拼多多与淘宝主要收入为在线营销服务,两者盈利模式最为相似。2017Q2-2018Q1期间,淘宝GMV约25510亿,拼多多GMV1987亿,两者销售规模尚有较大差距。

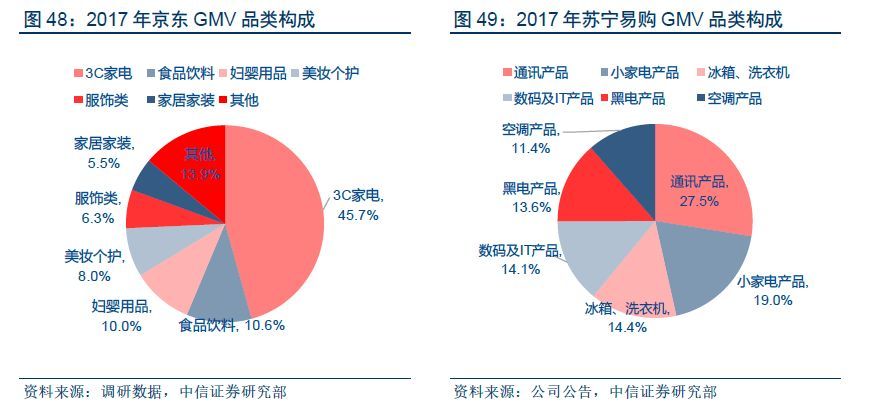

拼多多与京东、苏宁销售品类差异大。京东、苏宁GMV家电3C品类为主,拼多多销量集中在生活日用百货品类。

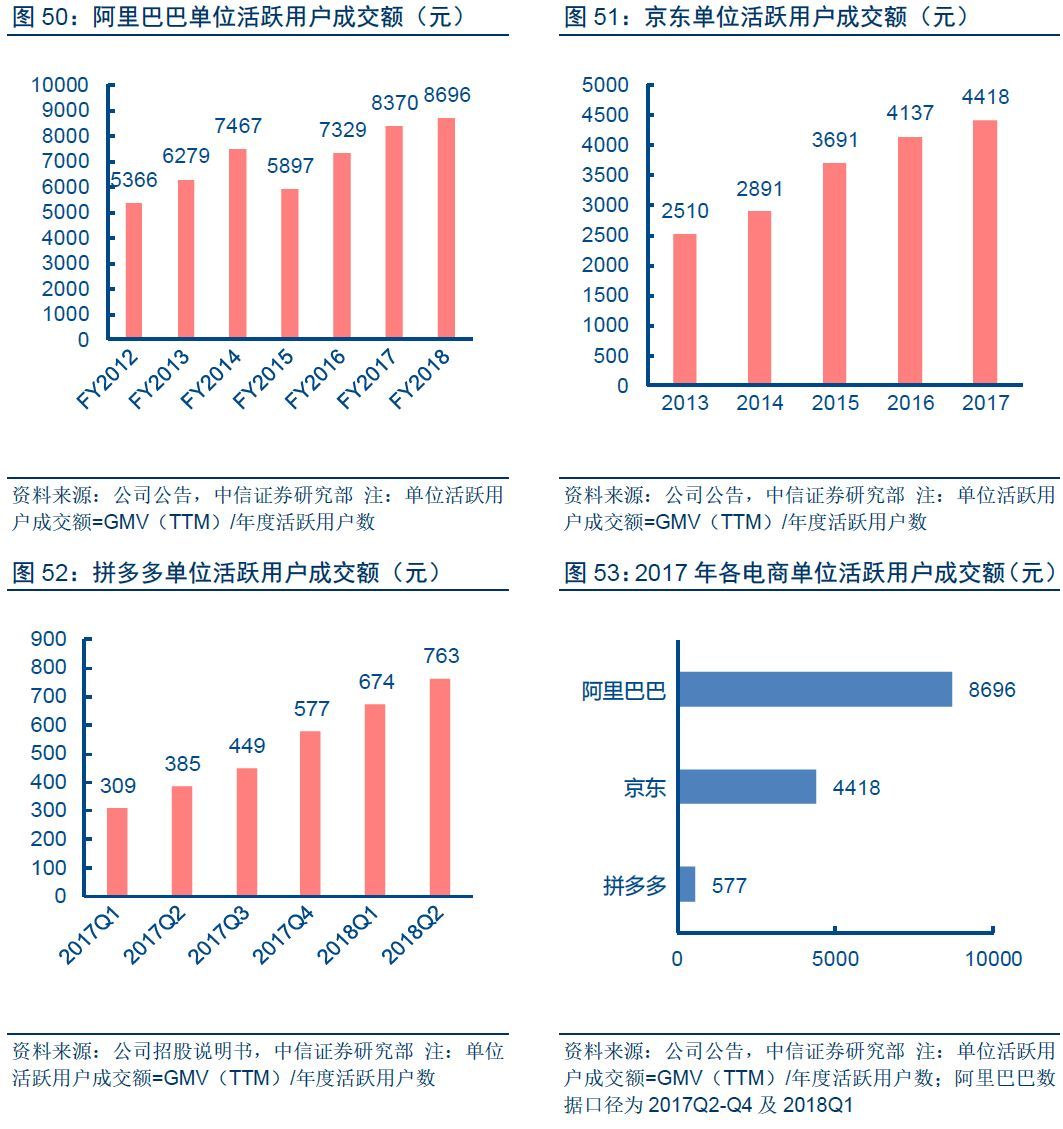

拼多多用户集中在低线城市,与传统电商有较低重合度。2018Q1拼多多年度单位活跃用户成交额为577元,远低于同期阿里巴巴、京东,客单价较低,用户价格敏感度高。根据艾瑞咨询数据,64.7%拼多多用户中分布于三四线及以下城市,显著高于京东的50.2%。

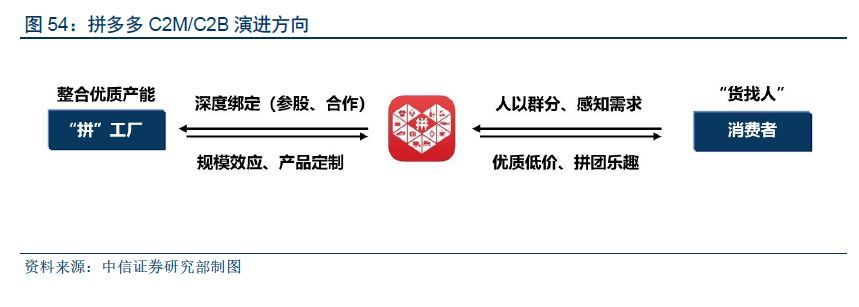

未来方向:从C2C2B到C2B/C2M深度定制,强化品牌塑造能力

前期牺牲“质量”换取“速度”,欲构筑护城河,涉足供应链、强化商品掌控力是潜在方向。2016年,拼多多以自营控货方式实现营业收入4.6亿元;2017年1季度后,拼多多抛弃自营业务,选择低门槛平台模式,粗放运营+流量裂变得以爆发式发展。但我们认为,在拥有大量活跃用户的情况下,触及供应链、顺应消费升级提供“低价高质”的商品将是拼多多可持续发展的路径。上游与工厂进行更深度的绑定,根据用户需求进行产品定制打造爆款,优化厂商产品线、带来稳定收入;下游通过数据优化算法,为用户提供更精准的推荐和优质低价商品,为平台两端连接的商户和消费者创造价值增量;同时,强化平台塑造品牌、提升品牌的能力,丰富公司广告收入的内涵、突破发展天花板。

拼多多的它山之石,优秀商业模式案例:COSTCO/网易严选/名创优品/天猫赋能品牌。

Costco,高效供应链、薄利多销快周转典范。

Costco(好市多)是全美第二大超市、第一大会员制仓储超市,在城市相对偏远位置的大体量门店以高质低价出售精选特制商品,会员费是其主要盈利来源。截至2017年9月,Costco在全球9国家/地区拥有741家门店(美国514家),总经营面积约997万平米,9030万持卡会员、4940万付费会员。FY2017,Costco营业收入1,290亿美元,归属净利润25.7亿美元,会员费28.5亿美元;FY2006-2017,Costco营业收入增幅144.5%,归属净利润增幅132.6%,市值增幅249%。

成功之道:特制精选,高质低价,规模供应,会员变现。Costco以中产阶层为目标客群,定位中高端,精选3500~4000SKU,以仓储式、大包装销售;公司严控商品品质,产品差异化程度强,自有品牌Kirkland Signature销售占比超20%,第三方品牌也会为其设计专供商品。受益于超低SKU,单SKU高进货量(平均单SKU进货成本2781万美元),公司进货成本远低于同业。商品定价将毛利率控制在14%以下,不以赚取商品差价为目标。高性价比商品叠加丰富增值服务(加油站、汽车维修等),使顾客对Costco具有高粘性,会员费是变现形式。FY2017,会员费占营业总收入的2.2%,占归属净利润的110.9%。

商业模式完美演绎薄利多销、快周转、高回报。毛利率同业最低:FY2008-2016稳定在12%~14%,远低于沃尔玛24.5%~26.0%的水平。高同店,快周转,低费用:FY2015-2017,同店增速+7.0%、+4.0%、+4.0%,显著高于同期沃尔玛、高鑫零售等中外龙头水平;FY2017,平效折合8.8万元人民币/平米/年,远高于同业(沃尔玛3.2、永辉1.1、高鑫零售0.8万元);存货周转天数31.2天,速度远超同业(沃尔玛43、永辉43、高鑫70天)。FY2017,公司每千平米用工仅14人,人均创收达660万元人民币,销售&管理费用率10%,净利率2.1%;ROE高达23.4%,高居零售业之首。

中国企业吸取Costco“精选特制,高质低价,高效供应(链)”的精髓,同时结合自身优势,开创新的商业模式。

精选商品、独家供应、极致高效供应链的实践,网易严选、小米生态链、名创优品为典型案例。

网易严选:精选商品、独家供应,低成本流量电商变现

网易严选:孵化于网易邮箱事业部,于2016年4月上线,致力于解决中产阶级家庭生活消费需求,商品品类涵盖居家、餐厨、配件、服装、洗护、母婴、原生态饮食等;商品风格简约、文艺,以“黑、白、灰”为主色调,传达“简单、节制”的生活态度。

商品方面,严选以买手模式结合大数据严格选品,公司对单品的扩充极为慎重;供应链方面,以ODM模式与MUJI、优衣库、阿迪达斯等大牌制造商直接对接,缩减了流通环节;公司已组建约100人的设计团队,逐步提升原创力度;公司对供应商采取现款、买断模式,从而获得更低的成本价格。商品定价方面,毛利率控制在40%以下,其中纺织类在10%~15%,其他大部分品类定价在30%左右的毛利率,综合促销因素,当前整体实际毛利率在15%左右,商品实际价格为同类同款大牌商品的1/10~1/3;公司平均客单量为3件商品,平均客单价约200元。

目前,网易严选的主要渠道为PC端网站及APP;流量主要来自网易邮箱的客户转化。网易邮箱超7亿用户,网易严选转化空间广阔。

名创优品:爆款思维,规模化采购,紧密加盟,密集布点

名创优品由“阿呀呀”创始人叶国富于2014年创立,聚焦小百货品类的线下销售。截至2017年,名创优品遍布62个国家和地区,门店数超2600家,其中海外门店约700家。2015/2016/2017年营收约7.5/15/18亿美元,目标“百国、千亿、万店”精选商品。

商品组合方面,名创优品坚持爆款思维,规模化采购摊薄成本。公司团队擅长挖掘优秀供应商,部分参与商品的研发、设计,通过定制、直采,打掉中间环节;采用买断模式、不设账期,降低进货成本。门店运营层面,名创采用投资性加盟,所有权、经营权分离,实现快速扩张。营销与选址层面,名创优选强调“日系风格、日本原创设计”,优选高客流量地段。

阿里:新零售/新制造/新能源/新物流/新金融,五新全面赋能品牌

不同于京东、苏宁自营为主的电商模式和COSTCO、网易严选、名创优品、小米等对供应链的深度掌控,阿里并不直接掌控商品及供应链,而是通过新零售/新制造/新能源/新物流/新金融全面赋能品牌。

新能源:数字化贯穿流通全链条,大数据是新零售时期的基础能源。通过向品牌商开放“数据银行”,阿里赋能品牌精准开发/生产/营销/仓储配送,提升全产业链流通效率。新零售:阿里通过内部孵化(盒马、易果、淘宝心选等)、外部并购(银泰、高鑫零售、苏宁、居然之家等)在终端零售环节推动双线融合,到家业务、场景数字化先行。新制造:供应链提效由传统零售时期依托规模推进的集采、产地/品牌/全球直采到当前零售商参与研发、设计、品控的自有品牌、品牌定制;未来依托于大数据,按需弹性生产的C2B/C2M将成为主流模式。新物流:核心在于物流基础设施共享、依托于大数据的低库存快周转、依托于新技术的智能化,从而实现更高的周转效率、更好的客户体验。新金融:普惠金融,服务于中小企业、普通个人;线上低成本获客,大数据征信、精准画像、控制风险;场景融合,移动支付。

一方面,通过赋能品牌,阿里在佣金、广告、云计算、金融等角度变现;另一方面,阿里积极投资生态体系内企业,巩固生态体系并实现资本回报。

风险因素

①平台销售假货引发客户、品牌诉讼

②巨额罚款引发商家维权

③海量转发影响微信体验引发腾讯控制流量

关键假设、盈利预测与估值

关键假设

假设2018-2020年活跃用户数(TTM)分别为4.1/5.1/5.6亿,同比+67%/+24%/+10%;GMV分别为3802/6345/8349亿元,同比+169%/+67%/+32%;每位活跃用户每年贡献GMV930/1254/1495元。

盈利预测与估值

拼多多以创新的社交购物模式“拼团”和“极致低价”精准抓住流量红利接近尾声时的增量部分,即低线城市和农村消费群体、高线城市老龄消费者等。微信、QQ、小程序等移动入口的发展为拼多多提供了爆发式增长的土壤。展望未来,我们认为:一方面,低线城市及农村庞大的网购人口基数和所处消费升级初级阶段旺盛的商品需求,叠加资本助力、高营销投入,拼多多仍将在一定时间内保持高速增长;另一方面,拼多多内在基因(低价值创造、缺乏品牌塑造能力、社交与商业的天花板)与外部环境(电商生态建设红利期已过)决定了其中长期发展受限。

基于以上假设,预测拼多多2018-20年营业收入分别为84.3/117.1/144.3亿元,归属净利润分别为-12.8/-5.4/-0.07亿元,对应EPS分别为-0.59/-0.25/-0元。参照阿里、京东各发展阶段的估值,给予2018年P/GMV 0.5x,对应市值约1900亿元人民币(约280亿美元),目标价25.0美元,首次覆盖给予“持有”评级。

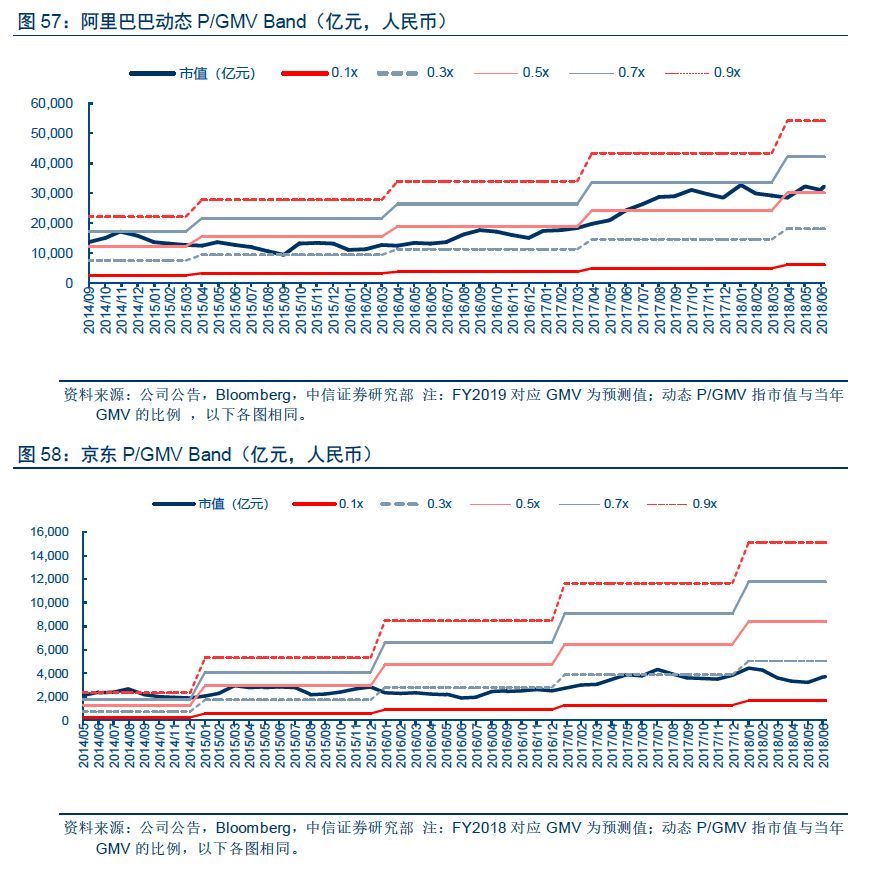

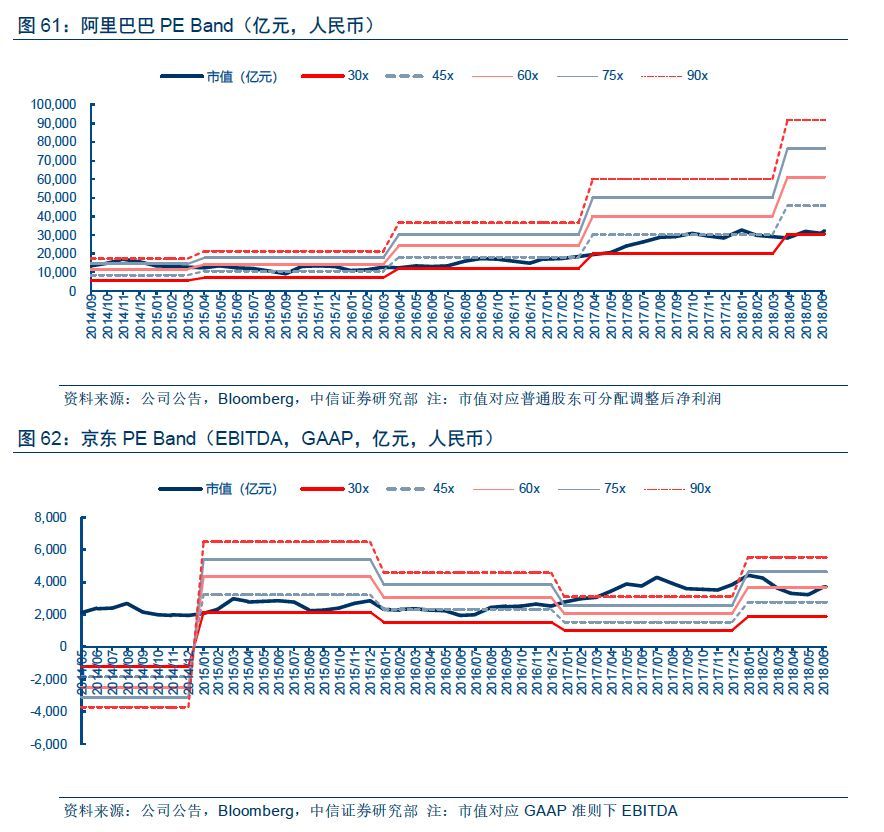

从P/GMV 估值角度看,阿里巴巴上市之初估值为0.55 倍P/GMV,上市至今估值中枢在0.48倍P/GMV;京东上市之初估值为0.81倍P/GMV,上市至今估值中枢为0.39倍P/GMV。PE 估值角度看,阿里上市之初70 倍PE,上市以来估值中枢落在47 倍PE;京东亏损上市,2018 年7 月P/EBITDA 约为61 倍。

(来源:中信商业 文/徐晓芳 高恺阳 编选:网经社-电子商务研究中心)